Obchodní strategie

Opční strategie long call je zcela základní strategie obchodování opcí, kdy obchodník kupuje call opce a domnívá se, že cena akcií výrazně vzroste a překročí před datem expirace strike cenu.

Páka:

V porovnání s přímým nákupem podkladového aktiva může kupující call opce získat páku, protože call opce s nižší cenou procentuálně oceňují svou hodnotu rychleji za každý bodový přírůstek v ceně podkladového aktiva.

Call opce však mají omezenou životnost. Pokud se cena podkladové akcie nedostane nad strike cenu před datem expirace opce, expiruje call opce bez hodnoty.

Neomezený potenciální zisk

Protože neexistuje žádný limit určující výši ceny akcie k datu expirace, je maximální možný zisk při implementaci opční strategie long call neomezený.

Níže uvádíme vzorec pro výpočet zisku:

- Maximální zisk = neomezený

- Zisk je dosažen, pokud je cena podkladového aktiva větší nebo rovna strike ceně dlouhé call opce + zaplacená prémie

- Zisk = cena podkladového aktiva − strike cena dlouhé call opce − zaplacená prémie

Omezené riziko

Riziko opční strategie long call se omezuje na cenu zaplacenou za call opci bez ohledu na to, jak nízká je obchodovaná cena akcie k datu expirace.

Níže uvádíme vzorec pro výpočet maximální ztráty:

- Maximální ztráta = zaplacená prémie + zaplacená provize

- K maximální ztrátě dojde, když cena podkladového aktiva je menší nebo rovna strike ceně dlouhé call opce

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici long call, lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = strike cena dlouhé call opce + zaplacená prémie

Opční strategie bear put spread se používá, když se obchodník domnívá, že cena podkladového aktiva v blízké době mírně klesne.

Bear put spready je možné implementovat nákupem put opce ITM s vyšší realizační cenou a prodejem put opce OTM s nižší realizační cenou, které mají stejný podkladový cenný papír a stejné datum expirace.

Skladba bear put spreadu

Nákup 1 ITM Put

Prodej 1 OTM put

Shortováním OTM put opce sníží obchodník s opcemi náklady na vytvoření medvědí pozice, ale vzdává se možnosti velkého zisku v případě, že cena podkladového aktiva prudce klesne.

Omezený zisk při pohybu dolů

K dosažení maximálního zisku musí mít podkladové aktivum k datu expirace uzavírací cenu pod realizační cenou OTM put opce. Obě opce expirují ITM, ale zakoupená put opce s vyšší realizační cenou bude mít vyšší vnitřní hodnotu než prodaná put opce s nižší realizační cenou. Maximální zisk opční strategie bear put spreadu se tak rovná rozdílu realizační ceny a částky zaplacené při vstupu do pozice.

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = realizační cena dlouhé put opce − realizační cena vypsané put opce − zaplacená čistá prémie − provize

- Maximální zisk je dosažen, pokud je cena podkladového aktiva menší nebo rovna realizační ceně vypsané put opce

Omezené riziko pohybu nahoru

Pokud cena akcie přeroste realizační cenu put opce k datu expirace, utrpí strategie bear put spreadu maximální ztrátu, která odpovídá částce zaplacené při vytvoření put opce.

- Maximální ztráta = zaplacená čistá prémie + zaplacená provize

- K maximální ztrátě dojde, když cena podkladového aktiva je větší nebo rovna realizační ceně dlouhé put opce

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici bear put spread, lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = realizační cena dlouhé put opce − zaplacená čistá prémie

Opční strategie bull call spread se používá, když se obchodník domnívá, že cena podkladového aktiva v blízké době mírně stoupne. Bull call spready je možné implementovat nákupem call opce ATM se současným vypsáním call opce ATM s vyšší realizační cenou stejného podkladového aktiva a stejným měsícem expirace.

Skladba bull call spreadu

Nákup 1 ATM call

Prodej 1 OTM call

Shortováním OTM call opce sníží obchodník náklady na vytvoření býčí pozice, ale vzdává se možnosti velkého zisku v případě, že cena podkladového aktiva prudce vzroste.

Omezený zisk při pohybu nahoru

Maximální zisk pro strategii bull call spreadu je dosažen, když se podkladová cena pohybuje nad vyšší realizační cenou daných dvou call opcí a je rovna rozdílu mezi realizační cenou těchto dvou call opcí a počáteční platbou za vstup do pozice.

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = realizační cena vypsané call opce − realizační cena dlouhé call opce − zaplacená čistá prémie − zaplacená provize

- Maximální zisk je dosažen, pokud je cena podkladového aktiva větší nebo rovna realizační strike ceně vypsané call opce

Omezené riziko pohybu dolů

Výsledek bull call spreadu bude ztráta, pokud podkladová cena při expiraci klesne. Maximální ztráta nemůže převýšit počáteční platbu účtovanou za vstup do pozice spreadu.

Níže uvádíme vzorec pro výpočet maximální ztráty:

- Maximální ztráta = zaplacená čistá prémie + zaplacená provize

- K maximální ztrátě dojde, když cena podkladového aktiva je menší nebo rovna realizační ceně dlouhé call opce

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici bull call spread, lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = realizační cena dlouhé call opce + zaplacená čistá prémie

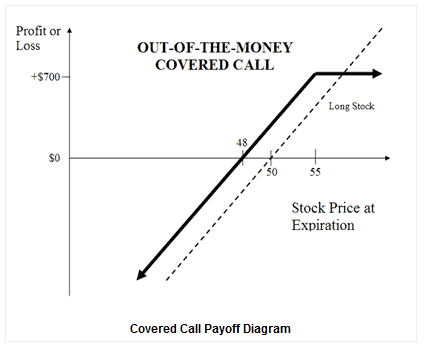

Covered call je strategie obchodování opcí, při které se call opce vypíšou proti držení podkladového cenného papíru.

Skladba covered call opcí (OTM)

Long pozice na 100 akcií

Prodej 1 call

Pomocí opční strategie covered call získává investor prémii z vypsání call opcí a zároveň dochází k ocenění výhod plynoucích z vlastnictví podkladových akcií, jako jsou dividendy a hlasovací práva, pokud investor nedostane oznámení o realizaci vypsané call opce a nemusí prodat své akcie.

Potenciální zisk vypsané opce covered call je však omezený, protože investor se kvůli prémii vzdal příležitosti plně profitovat z významného nárůstu ceny podkladového aktiva.

OTM covered call

Jde o strategii covered call, při které prodává mírně býčí investor call opce proti držení podkladových akcií. OTM covered call je oblíbená strategie, protože investor inkasuje prémii a zároveň těží z kapitálových zisků v případě vzestupu podkladových akcií.

Omezený potenciální zisk

Kromě prémie získané za vypsání call opce zahrnuje strategie OTM covered call také zisk v případě nárůstu ceny podkladových akcií až do výše realizační ceny prodávané call opce.

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = získaná prémie − pořizovací cena podkladového aktiva + realizační cena vypsané call opce − zaplacená provize

- Maximální zisk je dosažen, pokud je cena podkladového aktiva větší nebo rovna realizační ceně vypsané call opce

Neomezená potenciální ztráta

Potenciální ztráty z této strategie mohou být velmi vysoké a dochází k nim při propadu ceny dané akcie. Toto riziko se však nijak neliší od rizika, kterému je vystaven běžný akcionář. Ve skutečnosti je ztráta vypisovatele covered call opcí částečně vyrovnána prémiemi získanými za vypsání call opcí.

Níže uvádíme vzorec pro výpočet ztráty:

- Maximální ztráta = neomezená

- Ke ztrátě dojde, když cena podkladového aktiva je menší než pořizovací cena podkladového aktiva − získaná prémie

- Ztráta = pořizovací cena podkladového aktiva − cena podkladového aktiva − maximální zisk + zaplacená provize

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici covered call (OTM), lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = pořizovací cena podkladového aktiva − získaná prémie

Opční strategie long put je základní strategie obchodování s opcemi, kdy investor nakupuje put opce s přesvědčením, že cena podkladového aktiva klesne před datem expirace výrazně pod realizační cenu.

V porovnání se shortováním podkladového aktiva je vhodnější vsadit proti podkladovému aktivu nákupem put opcí. Riziko je omezeno na prémii zaplacenou za put opce, na rozdíl od neomezeného rizika při přímém prodeji krátké pozice podkladového aktiva.

Omezený potenciál

Protože může cena akcie teoreticky dosáhnout k datu expirace nulové hodnoty, je maximální možný zisk při použití strategie long put omezen na realizační cenu zakoupené put opce minus cena zaplacená za opci.

Níže uvádíme vzorec pro výpočet zisku:

- Maximální zisk = neomezený

- Dosažený zisk, pokud cena podkladového aktiva = 0

- Zisk = strike cena dlouhé put opce − zaplacená prémieOmezené riziko

Riziko implementace strategie long put se omezuje na cenu zaplacenou za put opci bez ohledu na to, jak vysoká je obchodovaná podkladová cena k datu expirace.

Níže uvádíme vzorec pro výpočet maximální ztráty:

- Maximální ztráta = zaplacená prémie + zaplacená provize

- K maximální ztrátě dojde, když cena podkladového aktiva je větší nebo rovna strike ceně dlouhé put opce

Práh ziskovosti

Podkladovou cenu, při které je dosaženo prahu ziskovosti pro pozici long put, lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = strike cena dlouhé put opce − zaplacená prémie

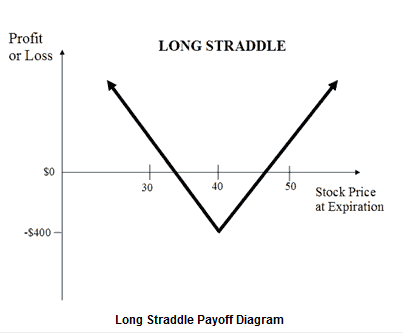

Long straddle představuje neutrální strategii obchodování opcí, kdy současně probíhá nákup put opce a call opce, které mají stejné podkladové aktivum, realizační cenu a datum expirace.

Skladba long straddle

Nákup 1 ATM call

Nákup 1 ATM put

Long straddle je strategie obchodování opcí s neomezeným ziskem a omezeným rizikem používaná tehdy, když se obchodník domnívá, že podkladové aktivum bude v nejbližší době vykazovat výraznou volatilitu.

Neomezený potenciální zisk

Opční strategie long straddle může přinést významný zisk, pokud cena podkladové akcie vykáže při expiraci výrazný pohyb nahoru nebo dolů.

Níže uvádíme vzorec pro výpočet zisku:

- Neomezený maximální zisk

- Zisk je dosažen v těchto případech: cena podkladového aktiva > realizační cena dlouhé call opce + zaplacená čistá prémie nebo cena podkladového aktiva < realizační cena dlouhé put opce − zaplacená čistá prémie

- Zisk = cena podkladového aktiva > realizační cena dlouhé call opce + zaplacená čistá prémie nebo realizační cena dlouhé put opce − cena podkladového aktiva − zaplacená čistá prémie

Omezené riziko

Maximální ztráta opční strategie long straddle nastane, když se cena podkladové akcie k datu expirace obchoduje v rozmezí realizačních cen nakoupených opcí. Při této ceně expirují obě opce bez hodnoty a obchodník ztratí celou počáteční platbu za vstup do obchodování.

Níže uvádíme vzorec pro výpočet maximální ztráty:

- Maximální ztráta = zaplacená čistá prémie + zaplacená provize

- K maximální ztrátě dojde, když se cena podkladového aktiva rovná realizační ceně

Prahy ziskovosti

Pro pozici long straddle existují dva prahy ziskovosti. Prahy ziskovosti je možné spočítat pomocí následujících vzorců:

- Horní práh ziskovosti = realizační cena dlouhé call opce + zaplacená čistá prémie

- Dolní práh ziskovosti = realizační cena dlouhé put opce − zaplacená čistá prémie

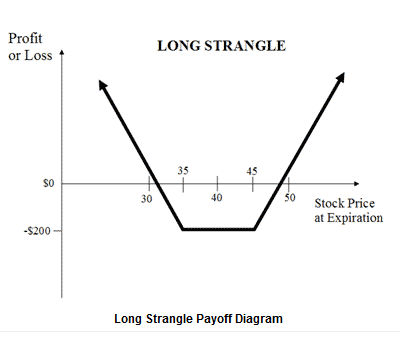

Long strangle představuje neutrální strategii obchodování opcí, kdy současně probíhá nákup put opce a call opce, které jsou mírně OTM a mají stejné podkladové aktivum i datum expirace.

Skladba long strangle

Nákup 1 OTM call

Nákup 1 OTM put

Long strangle je opční strategie s neomezeným ziskem a omezeným rizikem používaná tehdy, když se obchodník domnívá, že podkladová akcie bude v nejbližší době vykazovat vysokou volatilitu. Long strangle opce představují debetní spready, protože se za vstup do obchodování účtuje platba.

Neomezený potenciální zisk

Opční strategie long straddle může přinést významný zisk, pokud cena podkladové akcie vykáže při expiraci výrazný pohyb nahoru nebo dolů.

Níže uvádíme vzorec pro výpočet zisku:

- Neomezený maximální zisk

- Zisk je dosažen v těchto případech: cena podkladového aktiva > realizační cena dlouhé call opce + zaplacená čistá prémie nebo cena podkladového aktiva < realizační cena dlouhé put opce − zaplacená čistá prémie

- Zisk = cena podkladového aktiva > realizační cena dlouhé call opce + zaplacená čistá prémie nebo realizační cena dlouhé put opce − cena podkladového aktiva − zaplacená čistá prémie

Omezené riziko

Maximální ztráta opční strategie long strangle nastane, když se cena podkladové akcie k datu expirace obchoduje v rozmezí realizačních cen nakoupených opcí. Při této ceně expirují obě opce bez hodnoty a obchodník ztratí celou počáteční platbu za vstup do obchodování.

Níže uvádíme vzorec pro výpočet maximální ztráty:

- Maximální ztráta = zaplacená čistá prémie + zaplacená provize

- K maximální ztrátě dojde, když se cena podkladového aktiva nachází mezi realizační cenou dlouhé call opce a realizační cenou dlouhé put opce

Prahy ziskovosti

Pro pozici long strangle existují dva prahy ziskovosti. Prahy ziskovosti je možné spočítat pomocí následujících vzorců:

- Horní práh ziskovosti = realizační cena dlouhé call opce + zaplacená čistá prémie

- Dolní práh ziskovosti = realizační cena dlouhé put opce − zaplacená čistá prémie

Vypsání naked call opce je riziková opční strategie, kde obchodník s opcemi prodává call opce proti akciím, které nevlastní. Tato strategie se také nazývá nekryté vypsání naked call opce.

Strategie OTM naked call představuje vypsání OTM call opcí bez vlastnictví podkladových akcií. Jde o opční strategii z prémiové kolekce vhodné pro obchodníky s neutrálním nebo mírně medvědím přístupem k podkladovým aktivům.

Omezený potenciální zisk

Maximální zisk je omezený a odpovídá prémii inkasované za prodej call opcí.

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = získaná prémie − zaplacená provize

- Maximální zisk je dosažen, pokud je cena podkladového aktiva menší nebo rovna realizační ceně vypsané call opce

Neomezená potenciální ztráta

Pokud podkladová cena při expiraci dramaticky stoupne, musí vypisovatel OTM naked call opce splnit požadavky opce na prodej podkladového aktiva držiteli opce za nižší cenu a koupit podkladové aktivum za otevřenou tržní cenu. Protože neexistuje žádný limit určující výši podkladové ceny při expiraci, jsou maximální potenciální ztráty za vypsání OTM naked call opcí teoreticky neomezené.

Níže uvádíme vzorec pro výpočet ztráty:

- Maximální ztráta = neomezená

- Ke ztrátě dojde, když cena podkladového aktiva je větší než realizační cena vypsané call opce + získané prémie

- Ztráta = cena podkladového aktiva − realizační cena vypsané call opce − získaná prémie + zaplacená provize

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici naked call (OTM), lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = realizační cena vypsané call opce + získaná prémie

Risk reversal, nebo také collar, je opční strategie postavená na držení akcií podkladového aktiva současně s nákupem ochranných put opcí a prodejem call opcí proti tomuto držení. Tyto put i call opce jsou OTM, mají stejný měsíc expirace a musí být shodné z hlediska počtu kontraktů.

Skladba strategie risk reversal

Long pozice na 100 akcií

Prodej 1 OTM call

Nákup 1 OTM put

Technicky strategie risk reversal odpovídá strategii OTM covered call s nákupem doplňující ochranné put opce.

Strategie risk reversal je vhodná v případě, že obchodník s opcemi vypíše covered call, aby získal prémii, ale chce se ochránit před nečekaným prudkým poklesem ceny podkladového aktiva.

Omezený potenciální zisk

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = strike cena vypsané call opce − pořizovací cena podkladového aktiva + získaná čistá prémie − zaplacená provize

- Maximální zisk je dosažen, pokud je cena podkladového aktiva větší nebo rovna realizační strike ceně vypsané call opce

Omezené riziko

Níže uvádíme vzorec pro výpočet maximální ztráty:

- Maximální ztráta = pořizovací cena podkladového aktiva − strike cena dlouhé put opce + získaná čistá prémie − zaplacená provize.

- K maximální ztrátě dojde, když cena podkladového aktiva je menší nebo rovna strike ceně dlouhé put opce

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici strategie risk reversal, lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = pořizovací cena podkladového aktiva + zaplacená čistá prémie

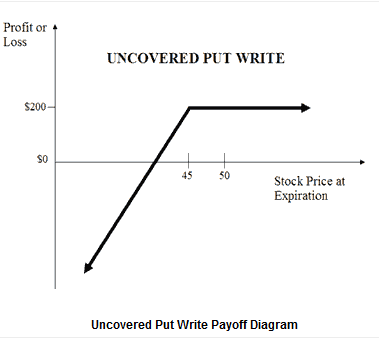

Vypsání nekrytých put opcí je strategie obchodování opcí, jejíž součástí je prodej put opcí bez short pozice na příslušné podkladové aktivum. Nazývá se také naked put nebo put opce zajištěné hotovostí. Jde o býčí opční strategii, která se provádí, aby přinesla konzistentní zisk díky trvalému inkasování prémie.

Skladba vypsání nekryté put opce

Prodej 1 ATM put

Omezený zisk bez rizika pohybu nahoru

Zisk z vypsání nekryté put opce je omezen výší prémie získané za prodané opce. Vypisovatel nekryté put opce prodává každý měsíc put opce, které jsou mírně OTM, a získává prémie, dokud je při expiraci cena podkladové akcie nad realizační cenou.

- Maximální zisk = získaná prémie − zaplacená provize

- Maximální zisk je dosažen, pokud je cena podkladového aktiva větší nebo rovna realizační ceně vypsané put opce

Neomezené riziko pohybu dolů s malou ochranou poklesu

I když může inkasovaná prémie pokrýt mírný propad v podkladové ceně, může být ztráta způsobená propastným propadem ceny obrovská.

Níže uvádíme vzorec pro výpočet ztráty:

- Maximální ztráta = neomezená

- Ke ztrátě dojde, když cena podkladového aktiva je menší než realizační cena vypsané put opce − získaná prémie

- Ztráta = realizační cena vypsané put opce − cena podkladového aktiva − získaná prémie + zaplacená provize

Práh ziskovosti

Cenu akcií, při které je dosaženo prahu ziskovosti pro pozici vypsání nekryté put opce, lze vypočítat pomocí následujícího vzorce:

- Práh ziskovosti = realizační cena vypsané put opce − získaná prémie

Short straddle nebo prodej naked straddle je neutrální opční strategie, která zahrnuje současný prodej put a call opce se stejnou podkladovou akcií, realizační cenou a datem expirace.

Short straddle je strategie obchodování opcí s omezeným ziskem a neomezeným rizikem používaná tehdy, když se obchodník s opcemi domnívá, že podkladový cenný papír bude v nejbližší době vykazovat nízkou volatilitu.

Skladba short straddle

Prodej 1 ATM call

Prodej 1 ATM put

Omezený zisk

Maximální zisk short straddle dosáhne, když se cena podkladové akcie k datu expirace obchoduje za realizační cenu prodávaných opcí. Při této ceně expirují obě opce bez hodnoty a obchodník s opcemi si ponechá jako zisk celý počáteční kredit.

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = získaná čistá prémie

- Maximální zisk je dosažen, pokud je cena podkladového aktiva rovna realizační ceně vypsané call/put opce

Neomezené riziko

Velké ztráty mohou pro short straddle vzniknout, pokud podkladová cena při expiraci výrazně vzroste nebo klesne. To způsobí, že short call nebo short put expiruje hluboko ITM.

Níže uvádíme vzorec pro výpočet ztráty:

- Maximální ztráta = neomezená

- Ke ztrátě dochází v těchto případech: cena podkladového aktiva > realizační cena vypsané call opce + získaná čistá prémie nebo cena podkladového aktiva < realizační cena vypsané put opce − získaná prémie.

Prahy ziskovosti

Pro pozici short straddle existují dva prahy ziskovosti. Prahy ziskovosti je možné spočítat pomocí následujících vzorců:

- Horní práh ziskovosti = strike cena vypsané call opce + získaná čistá prémie

- Dolní práh ziskovosti = realizační cena vypsané put opce − získaná čistá prémie

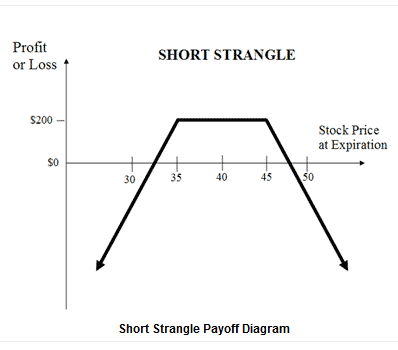

Short strangle jsou opční strategie obchodování s omezeným ziskem a neomezeným rizikem používané tehdy, když se obchodník s opcemi domnívá, že podkladová akcie bude v nejbližší době vykazovat nízkou volatilitu.

Skladba short strangle

Prodej 1 OTM call

Prodej 1 OTM put

Omezený zisk

Maximální zisk short strangle dosáhne, když se cena podkladové akcie k datu expirace obchoduje v rozmezí realizačních cen prodávaných opcí. Při této ceně expirují obě opce bez hodnoty a obchodník s opcemi si ponechá jako zisk celý počáteční kredit.

Níže najdete vzorec pro výpočet maximálního zisku:

- Maximální zisk = získaná čistá prémie

- Maximálního zisku je dosaženo, když se cena podkladového aktiva nachází mezi realizační cenou vypsané call opce a realizační cenou vypsané put opce

Neomezené riziko

K velkým ztrátám short strangle může dojít, když cena podkladové akcie při expiraci prudce vzroste nebo klesne.

Níže uvádíme vzorec pro výpočet ztráty:

- Maximální ztráta = neomezená

- Ke ztrátě dochází v těchto případech: cena podkladového aktiva > realizační cena vypsané call opce + získaná čistá prémie nebo cena podkladového aktiva < realizační cena vypsané put opce − získaná čistá prémie.

- Ztráta = cena podkladového aktiva − realizační cena vypsané call opce − získaná čistá prémie nebo realizační cena vypsané put opce − cena podkladového aktiva − získaná čistá prémie.

Prahy ziskovosti

Pro pozici short strangle existují dva prahy ziskovosti. Prahy ziskovosti je možné spočítat pomocí následujících vzorců:

- Horní práh ziskovosti = strike cena vypsané call opce + získaná čistá prémie

- Dolní práh ziskovosti = realizační cena vypsané put opce − získaná čistá prémie