Handelsstrategier

Long call-optionsstrategien er den mest grundlæggende strategi for optionshandel, hvormed options-traderen køber call-optioner med forventningen om, at kursen på aktien før udløbsdatoen vil stige væsentligt over strike-kursen.

Gearing:

Sammenlignet med direkte at købe det underliggende aktiv kan køberen af call-optionen opnå gearing, da de lavere prissatte call-optioner stiger hurtigere i værdi procentmæssigt for hvert pointstigning i kursen på det underliggende aktiv.

Call-optioner har dog en begrænset levetid. Hvis den underliggende aktiekurs ikke kommer over strike-kursen før optionens udløbsdato, vil call-optionen være værdiløs ved udløb.

Ubegrænset gevinstpotentiale

Da der ikke kan være nogen grænse for, hvor høj aktiekursen kan være på udløbsdatoen, er der ingen grænse for den maksimale mulige gevinst, når man implementerer long call-optionsstrategien.

Formlen til beregning af gevinst er angivet herunder:

- Maksimal gevinst = ubegrænset

- Opnået gevinst når kurs på underliggende aktiv >= strike-kurs på long call + betalt præmie

- Gevinst = kurs på underliggende aktiv – strike-kurs på long call – betalt præmie

Begrænset risiko

Risikoen ved long call-optionsstrategien er begrænset til den betale pris for call-optionen, uanset hvor lav aktiekursen handles på udløbsdatoen.

Formlen til at beregning af det maksimale tab er angivet herunder:

- Maks. tab = betalt præmie + betalt kurtage

- Maks. tab forekommer, når kurs på underliggende aktiv <= strike-kurs på long call

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for long call-positionen, kan beregnes med følgende formel:

- Breakeven-punkt = strike-kurs på long call + betalt præmie

Optionsstrategien med put spread ved kursfald anvendes, når options-traderen tror, at kursen på det underliggende aktiv kommer til at falde inden for kort tid.

Put spreads ved kursfald kan implementeres ved at købe en in-the-money put-option med en højere strike-kurs og sælge en out-of-the-money put-option med en lavere strike-kurs på det samme underliggende værdipapir med den samme udløbsdato.

Konstruktion af put spread ved kursfald

Køb 1 ITM put

Sælg 1 OTM put

Ved at shorte sin out-of-the-money put reducerer options-traderen omkostningerne ved at etablere negativ rettet position, men giver afkald på chancen for at få en stor gevinst i tilfælde af, at kursen på det underliggende aktiv styrtdykker.

Begrænset gevinst ved fald

For at opnå maksimal gevinst skal det underliggende aktiv lukke under strike-kursen på den pågældende out-of-the-money put på udløbsdatoen. Begge optioner udløber "in the money", men den put med den højeste strike-kurs, der blev købt, vil have en højere indre værdi en den put med den laveste strike-kurs, der blev solgt. Derfor er den maksimale gevinst ved optionsstrategien med put spread ved kursfald lig med forskellen i strike-kurs minus debiteringen til at indgå positionen.

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = strike-kurs på long put – strike-kurs på short put – betalt nettopræmie – kurtage

- Maks. gevinst opnås, når kurs på underliggende aktiv <= strike-kurs på short put

Begrænset risiko ved stigning

Hvis aktiekursen overstiger in-the-money strike-kursen på put-optionen på udløbsdatoen, vil man med strategien med put spread ved kursfald maksimalt lide et tab, som er lig med debiteringen ved indgåelse af handlen.

- Maks. tab = betalt nettopræmie + betalt kurtage

- Maks. tab forekommer, når kurs på underliggende aktiv >= strike-kurs på long put

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for positionen med put spread ved kursfald, kan beregnes med følgende formel:

- Breakeven-punkt = strike-kurs på long put – betalt nettopræmie

Optionsstrategien med call spread ved kursstigning anvendes, når options-traderen tror, at kursen på det underliggende aktiv kommer til at stige moderat inden for kort tid. Call spreads ved kursstigning kan implementeres ved at købe en at-the-money call-option, samtidig med at der udstedes en out-of-the-money call-option med højere strike-kurs for det samme underliggende aktiv og den samme udløbsmåned.

Konstruktion af call spread ved kursstigning

Køb 1 ATM call

Sælg 1 OTM call

Ved at shorte sin out-of-the-money call reducerer options-traderen omkostningerne ved at etablere den ”lange” position, men giver afkald på chancen for at få en stor gevinst i tilfælde af, at kursen på det underliggende aktiv stiger voldsomt.

Begrænset gevinst ved stigning

Den maksimale gevinst ved optionsstrategien med call spread ved kursstigning opnås, når den kursen på det underliggende aktiv kommer over den højeste af strike-kurserne på de to call-optioner og er lig med forskellen mellem strike-kursen på de to call-optioner minus den oprindelige debitering til at indgå positionen.

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = strike-kurs på short call – strike-kurs på long call – betalt nettopræmie – betalt kurtage

- Maks. gevinst opnås, når kurs på underliggende aktiv >= strike-kurs på short call

Begrænset tabsrisiko

Strategien med call spread ved kursstigning medfører et tab, hvis kursen på det underliggende aktiv falder ved udløb. Det maksimale tab kan ikke være højere end den oprindelige debitering til at indgå spread-positionen.

Formlen til at beregning af det maksimale tab er angivet herunder:

- Maks. tab = betalt nettopræmie + betalt kurtage

- Maks. tab forekommer, når kurs på underliggende aktiv <= strike-kurs på long call

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for positionen med call spread ved kursstigning, kan beregnes med følgende formel:

- Breakeven-punkt = strike-kurs på long call + betalt nettopræmie

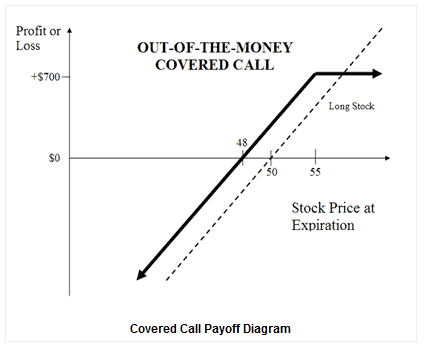

Covered call er en strategi for optionshandel, hvormed call-optioner udstedes mod at holde det underliggende værdipapir.

Konstruktion af covered call (OTM)

Lang 100 aktier

Sælg 1 call

Med covered call-optionsstrategien kan investoren opnå en præmie ved at sælge call-optioner og samtidig nyde godt af alle fordelene ved at eje den underliggende aktie, f.eks. udbytter og stemmeret, medmindre investoren modtager en meddelelse om udnyttelse på den solgte call-option og dermed er forpligtet til at sælge sine aktier.

Det potentielle udbytte ved salg af covered call er dog begrænset, da investoren til gengæld for præmien har givet afkald på chancen for at få fuldt udbytte af en væsentlig stigning i kursen på det underliggende aktiv.

"Out-of-the-money" covered call

Dette er en covered call-strategi, hvor en investor, der er positiv vedr. en aktie sælger out-of-the-money calls mod at holde de underliggende aktier. OTM covered call er en populær strategi, fordi investoren har mulighed for at opkræve præmie og samtidig nyde godt af kapitalgevinster i tilfælde af kursstigninger på den underliggende aktie .

Begrænset gevinstpotentiale

Foruden den modtagne præmie for salget af call-optionen indbefatter OTM covered call-strategiens profit også gevinster, hvis kursen på den underliggende aktie stiger, op til strike-kursen på den solgte call-option.

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = modtaget præmie – købskurs på underliggende aktiv + strike-kurs på short call – betalt kurtage

- Maks. gevinst opnås, når kurs på underliggende aktiv >= strike-kurs på short call

Ubegrænset tabspotentiale

Det potentielle tab med denne strategi kan være meget stort og forekommer, når kursen på aktien falder. Denne risiko er dog ikke anderledes end den risiko, som den typiske aktionær ellers er udsat for. Faktisk afbødes tabet hos sælgeren af en covered call en smule af de præmier, der modtages ved salg af calls.

Formlen til at beregning af tab er angivet herunder:

- Maksimalt tab = ubegrænset

- Tab forekommer, når kurs på underliggende aktiv < købskurs på underliggende aktiv – modtaget præmie

- Tab = købskurs på underliggende aktiv – kurs på underliggende aktiv – maks. gevinst + betalt kurtage

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for covered call-positionen (OTM), kan beregnes med følgende formel:

- Breakeven-punkt = købskurs på underliggende aktiv – modtaget præmie

Long put-optionsstrategien er en grundlæggende strategi for optionshandel, hvor investoren køber put-optioner med forventningen om, at kursen på det underliggende aktiv før udløbsdatoen vil nå et niveau, som i betydelig grad ligger under strike-kursen.

Sammenlignet med short-sælge det underliggende aktiv er det mere praktisk at satse på fald i et underliggende aktiv ved at købe put-optioner. Risikoen begrænses til den betalte præmie for put-optionerne, hvorimod risikoen er ubegrænset ved direkte short-selling af det underliggende aktiv.

Begrænset potentiale

Da aktiekursen i teorien kan gå i nul på udløbsdatoen, er den maksimale mulige gevinst ved benyttelse af long put-strategien begrænset til strike-kursen på den købte put fratrukket den betalte pris for optionen.

Formlen til beregning af gevinst er angivet herunder:

- Maksimal gevinst = ubegrænset

- Opnået gevinst når kursen på det underliggende aktiv = 0

- Gevinst = strike-kurs på long put – betalt præmie Begrænset risiko

Risikoen ved implementering af long put-strategien er begrænset til den betalte pris for put-optionen, uanset hvor højt kursen på det underliggende aktiv handles på udløbsdatoen.

Formlen til at beregning af det maksimale tab er angivet herunder:

- Maks. tab = betalt præmie + betalt kurtage

- Maks. tab forekommer, når kurs på underliggende aktiv >= strike-kurs på long put

Breakeven-punkt

Den kurs på det underliggende aktiv, hvor breakeven nås for long put-positionen, kan beregnes med følgende formel:

- Breakeven-punkt = strike-kurs på long put – betalt præmie

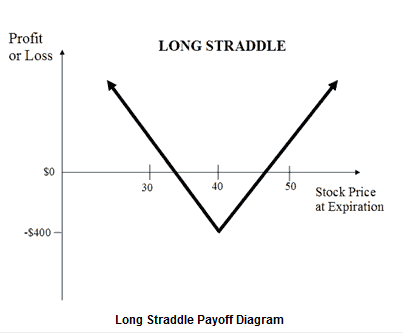

Long straddle er en neutral strategi for optionshandel, der indebærer samtidigt køb af en put og en call på det samme underliggende aktiv med den samme strike-kurs og den samme udløbsdato.

Konstruktion af long straddle

Køb 1 ATM call

Køb 1 ATM put

Long straddles er strategier for optionshandel med ubegrænset gevinst/begrænset risiko, som benyttes, når options-traderen tror, at det underliggende aktiv vil opleve betydelig volatilitet i den nærmeste fremtid.

Ubegrænset gevinstpotentiale

Der kan opnås en stor gevinst med long straddle-optionsstrategien, når den underliggende aktiekurs enten stiger eller falder voldsomt frem til udløb.

Formlen til beregning af gevinst er angivet herunder:

- maksimal gevinst ubegrænset

- Gevinst opnås, når kurs på underliggende aktiv > strike-kurs på long call + betalt nettopræmie eller kurs på underliggende aktiv < strike-kurs på long put – netto

- Gevinst = kurs på underliggende aktiv – strike-kurs på long call – betalt nettopræmie eller strike-kurs på long put – kurs på underliggende aktiv – betalt nettopræmie

Begrænset risiko

Det maksimale tab for long straddle-optionsstrategien opleves, når den underliggende aktiekurs på udløbsdatoen handles mellem strike-kurserne på de købte optioner. Til denne kurs er begge optioner værdiløse ved udløb, og options-traderen mister hele den oprindelige præmie til at indgå handlen.

Formlen til at beregning af det maksimale tab er angivet herunder:

- Maks. tab = betalt nettopræmie + betalt kurtage

- Maks. tab forekommer, når kursen på det underliggende aktiv er lig med strike-kursen

Breakeven-punkter

Der er to breakeven-punkter for long straddle-positionen. Breakeven-punkterne kan beregnes med følgende formler:

- Øvre breakeven-punkt = strike-kurs på long call + betalt nettopræmie

- Nedre breakeven-punkt = strike-kurs på long put – betalt nettopræmie

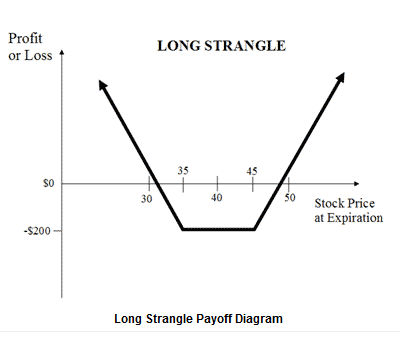

Long strangle er en neutral strategi for optionshandel, der indebærer samtidigt køb af en put-option, der er en smule out-of-the-money, og en call-option, der er en smule out-of-the-money, på det samme underliggende aktiv og med samme udløbsdato.

Konstruktion af long strangle

Køb 1 OTM call

Køb 1 OTM put

Long strangle-optionsstrategien er en strategi med ubegrænset gevinst/begrænset risiko, som benyttes, når options-traderen tror, at den underliggende aktie kommer til at opleve betydelig volatilitet i den nærmeste fremtid. Long strangles er debit-spreads, da der trækkes en nettodebitering for at indgå handlen.

Ubegrænset gevinstpotentiale

Der kan opnås en stor gevinst med long straddle-optionsstrategien, når den underliggende aktiekurs enten stiger eller falder voldsomt frem til udløb.

Formlen til beregning af gevinst er angivet herunder:

- maksimal gevinst ubegrænset

- Gevinst opnås, når kurs på underliggende aktiv > strike-kurs på long call + betalt nettopræmie eller kurs på underliggende aktiv < strike-kurs på long put – betalt nettopræmie

- Gevinst = kurs på underliggende aktiv – strike-kurs på long call – betalt nettopræmie eller strike-kurs på long put – kurs på underliggende aktiv – betalt nettopræmie

Begrænset risiko

Det maksimale tab for long strangle-optionsstrategien opleves, når den underliggende aktiekurs på udløbsdatoen handles mellem strike-kurserne på de købte optioner. Til denne kurs er begge optioner værdiløse ved udløb, og options-traderen mister hele den oprindelige præmie til at indgå handlen.

Formlen til at beregning af det maksimale tab er angivet herunder:

- Maks. tab = betalt nettopræmie + betalt kurtage

- Maks. tab forekommer, når kursen på det underliggende aktiv ligger mellem strike-kurs på long call og strike-kurs på long put

Breakeven-punkter

Der er to breakeven-punkter for long strangle-positionen. Breakeven-punkterne kan beregnes med følgende formler:

- Øvre breakeven-punkt = strike-kurs på long call + betalt nettopræmie

- Nedre breakeven-punkt = strike-kurs på long put – betalt nettopræmie

Udstedelse af naked call er en risikofyldt strategi for optionshandel, hvor options-traderen sælger calls mod aktier, som han ikke ejer. Kaldes også uncovered call writing.

Strategien med out-of-the-money naked call indebærer at udstede/sælge (write) out-of-the money call-optioner uden at eje den underliggende aktie. Det er en optionsstrategi til indsamling af præmie, der benyttes, når man er neutral til let bearish (forventer fald) over for kursen på det underliggende aktiv.

Begrænset gevinstpotentiale

Den maksimale gevinst er begrænset og er lig med den opkrævede præmie for salg af call-optionerne.

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = modtaget præmie – betalt kurtage

- Maks. gevinst opnås, når kursen på det underliggende aktiv <= strike-kurs på short call

Ubegrænset tabspotentiale

Hvis den kursen på det underliggende aktiv stiger mærkbart op til udløb, vil sælgeren af den pågældende out-of-the-money naked call blive pålagt at indfri optionskravene om at sælge det forpligtede underliggende aktiv til optionsholderen til den laveste kurs, hvor det underliggende aktiv købes til kursen på det åbne marked. Da der ikke er nogen grænse for, hvor høj kursen på det underliggende aktiv kan være ved udløb, er det maksimale potentielle tab for at sælge out-of-the-money naked calls derfor i teorien ubegrænset.

Formlen til at beregning af tab er angivet herunder:

- Maksimalt tab = ubegrænset

- Tab forekommer, når kursen på det underliggende aktiv > strike-kurs på short call – modtaget præmie

- Tab = kursen på det underliggende aktiv – strike-kurs på short call – modtaget præmie + betalt kurtage

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for naked call-positionen (OTM), kan beregnes med følgende formel:

- Breakeven-punkt = strike-kurs på short call + modtaget præmie

En tilbageførsel af risiko, eller "collar", er en optionsstrategi, som konstrueres ved at besidde nogle af de underliggende aktier, mens man samtidig køber beskyttende put-optioner og sælger call-options mod besiddelsen. Disse put- og call-optioner er begge "out-of-the-money"-optioner med samme udløbsmåned og skal være lige i antallet af kontrakter.

Konstruktion af risk reversal-strategi

Lang 100 aktier

Sælg 1 OTM call

Køb 1 OTM put

Teknisk set svarer risk reversal-strategien til en "out-of-the-money" covered call-strategi med købet af en yderligere beskyttende put-option.

Risk reversal-strategien er en god strategi at benytte, hvis options-traderen sælger covered call for at optjene præmie, men ønsker at beskytte sig selv mod et uventet brat fald i kursen på det underliggende aktiv.

Begrænset gevinstpotentiale

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = strike-kurs på short call – købskurs på underliggende aktiv + modtaget nettopræmie – betalt kurtage

- Maks. gevinst opnås, når kurs på underliggende aktiv >= strike-kurs på short call

Begrænset risiko

Formlen til at beregning af det maksimale tab er angivet herunder:

- Maks. tab = købskurs på underliggende aktiv – strike-kurs på long put – modtaget nettopræmie + betalt kurtage.

- Maks. tab forekommer, når kurs på underliggende aktiv <= strike-kurs på long put

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for positionen med risk reversal-strategien, kan beregnes med følgende formel:

- Breakeven-punkt = købskurs på underliggende aktiv – betalt nettopræmie

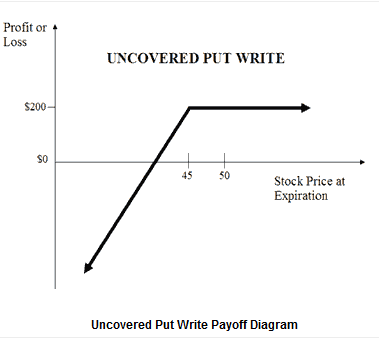

Writing (salg af) uncovered puts er en strategi for optionshandel, der indebærer salg af put-optioner uden at shorte det forpligtede underliggende aktiv. Denne bullish optionsstrategi, som også kaldes naked put write eller cash secured put, benyttes til at skabe en konstant gevinst gennem løbende indsamling af præmie.

Konstruktion af uncovered put write

Sælg 1 ATM put

Begrænset gevinst uden risiko ved stigning

Gevinsten på en uncovered put write er begrænset til de præmier, der modtages for de solgte optioner. En naked put writer (sælgeren) sælger puts, som er en smule out of the money, måned efter måned og opkræver præmier, så længe aktiekursen på det underliggende aktiv holder sig over put-strike-kursen ved udløb.

- Maks. gevinst = modtaget præmie – betalt kurtage

- Maks. gevinst opnås, når kursen på det underliggende aktiv >= strike-kurs på short put

Ubegrænset tabsrisiko med lidt beskyttelse mod tab

Mens den opkrævede præmie kan afbøde et mindre fald i kursen på det underliggende aktiv, kan tab som følge af meget store fald i kursen på det underliggende aktiv være enorme.

Formlen til at beregning af tab er angivet herunder:

- Maksimalt tab = ubegrænset

- Tab forekommer, når kursen på det underliggende aktiv < strike-kurs på short put – modtaget præmie

- Tab = strike-kurs på short put – kurs på underliggende aktiv – modtaget præmie + betalt kurtage

Breakeven-punkt

Den aktiekurs, hvor breakeven nås for positionen med uncovered put write kan beregnes med følgende formel:

- Breakeven-punkt = strike-kurs på short put + modtaget præmie

Short straddle- eller naked straddle-salg er en neutral optionsstrategi, der indebærer samtidigt salg en put og en call på den samme underliggende aktie, strike-kurs og udløbsdato.

Short straddles er strategier for optionshandel med begrænset gevinst/ubegrænset risiko, som benyttes, når options-traderen tror, at det underliggende værdipapir kun vil opleve mindre volatilitet i den nærmeste fremtid.

Konstruktion af short straddle

Sælg 1 ATM call

Sælg 1 ATM put

Begrænset gevinst

Den maksimale gevinst for short straddle opnås, når den underliggende aktiekurs på udløbsdatoen handles til strike-kursen på de solgte optioner. Til denne kurs er begge optioner værdiløse ved udløb, og options-traderen kan beholde hele den oprindelige kreditering som gevinst.

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = modtaget nettopræmie

- Maks. gevinst opnås, når kurs på underliggende aktiv = strike-kurs på short call/put

Ubegrænset risiko

Der kan påføres store tab på short straddle, når kursen på det underliggende aktiv enten stiger eller falder kraftigt ved udløb, hvilket medfører, at den pågældende short call eller short put er "deep in the money" ved udløb med en kurs, der er lang fra markedsprisen på det underliggende aktiv.

Formlen til at beregning af tab er angivet herunder:

- Maksimalt tab = ubegrænset

- Tab forekommer, når kursen på det underliggende aktiv > strike-kurs på short call + modtaget nettopræmie eller kursen på det underliggende aktiv < strike-kurs på short put – modtaget præmie.

Breakeven-punkter

Der er to breakeven-punkter for short straddle-positionen. Breakeven-punkterne kan beregnes med følgende formler:

- Øvre breakeven-punkt = strike-kurs på short call + modtaget nettopræmie

- Nedre breakeven-punkt = strike-kurs på short put + modtaget nettopræmie

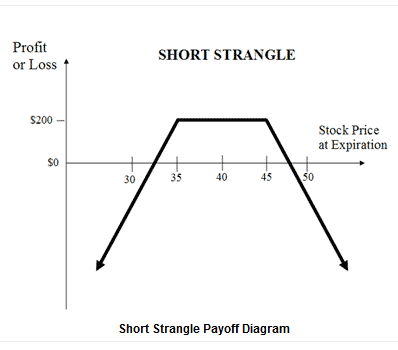

Short strangle-optionsstrategien er en strategi for optionshandel med begrænset gevinst/ubegrænset risiko, som benyttes, når options-traderen tror, at den underliggende aktie kun vil opleve mindre volatilitet i den nærmeste fremtid.

Konstruktion af short strangle

Sælg 1 OTM call

Sælg 1 OTM put

Begrænset gevinst

Den maksimale gevinst for short strangle fås, når den underliggende aktiekurs på udløbsdatoen handles mellem strike-kurserne på de solgte optioner. Til denne kurs er begge optioner værdiløse ved udløb, og options-traderen kan beholde hele den oprindelige kreditering som gevinst.

Formlen til beregning af den maksimale gevinst er angivet herunder:

- Maks. gevinst = modtaget nettopræmie

- Den maksimale gevinst opnås, når kursen på det underliggende aktiv ligger mellem strike-kursen på short call og strike-kursen på short put

Ubegrænset risiko

Der kan opleves store tab på short strangle, når den underliggende aktiekurs enten stiger eller falder kraftigt ved udløb.

Formlen til at beregning af tab er angivet herunder:

- Maksimalt tab = ubegrænset

- Tab forekommer, når kursen på det underliggende aktiv > strike-kurs på short call + modtaget nettopræmie eller kursen på det underliggende aktiv < strike-kurs på short put – modtaget nettopræmie.

- Tab = kurs på underliggende aktiv – strike-kurs på short call – modtaget nettopræmie eller strike-kurs på short put – kurs på underliggende aktiv – modtaget nettopræmie.

Breakeven-punkter

Der er to breakeven-punkter for short strangle-positionen. Breakeven-punkterne kan beregnes med følgende formler:

- Øvre breakeven-punkt = strike-kurs på short call + modtaget nettopræmie

- Nedre breakeven-punkt = strike-kurs på short put + modtaget nettopræmie