Margininformation

Den initiale margin og vedligeholdelsesmarginen skal beskytte dig mod negative markedsforhold ved at skabe en buffer mellem din handelskapacitet og niveauet for margin close-out.

- Initial margin: Ved ordreafgivelsen, dvs. inden handel, tjekkes marginen for at sikre, at der ved åbning af en ny position kan stilles tilstrækkelig sikkerhed på kontoen til at overholde kravet til initial margin for hele marginporteføljen.

- Vedligeholdelsesmargin: Marginen tjekkes løbende for at sikre, at kontantbeløbet eller den godkendte marginsikkerhed på kontoen er tilstrækkelig til at opretholde en eller flere åbne positioner. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen, og der vil blive foretaget close-out, så snart du ikke opfylder kravet til vedligeholdelsesmargin.

Læs mere om initial margin og vedligeholdelsesmargin her.

For at finde oplysninger om valutamargin skal du søge efter et specifikt instrument i vores platform og åbne dets produktoversigt. Vælg info-knappen (i) øverst til højre, og gå derefter til fanen Instrument.

Marginkravene varierer ud fra de enkelte valutakryds og afhænger af valutakrydsets eksponering. Marginkravene kan være underlagt lovgivningsmæssige minima og kan blive ændret i forhold til valutakrydsets underliggende likviditet og volatilitet. Derfor har de mest likvide valutakryds (majors) i de fleste tilfælde et lavere marginkrav.

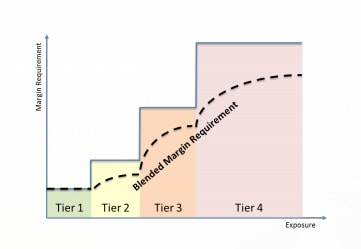

Saxo tilbyder en trindelt marginmetode, som er en mekanisme, ved hjælp af hvilken man kan håndtere politiske og økonomiske begivenheder, der kan medføre volatilitet og hurtige ændringer på markedet. Med trindelt margin øges det gennemsnitlige marginkrav ("Blended Margin Requirement") i forhold til eksponeringsniveauet. Omvendt bliver marginkravet også mindre, når eksponeringsniveauet bliver mindre. Konceptet er illustreret nedenfor:

De forskellige eksponeringsniveauer (eller trin) er defineret som et absolut beløb i amerikanske dollars (USD) på tværs af alle valutakryds. Hvert valutakryds har et specifikt marginkrav på hvert trin.

Bemærk, at marginkravene kan ændres uden forudgående varsel. Saxo forbeholder sig retten til at øge marginkravene for store positioner, herunder for kundeporteføljer, der anses for at være forbundet med høj risiko.

Som standard gælder marginsatserne for detailkunder. Som kunde i en bank, der er under tilsyn af ESMA (Den Europæiske Værdipapir- og Markedstilsynsmyndighed), kan du vælge at skifte kategori til professionel investor og på den måde få fordel af lavere marginkrav. Læs mere om fordelene ved at have status som professionel investor, og hvordan du kvalificerer dig her.

Du finder en oversigt over marginoplysninger for professionelle investorer ved at klikke her.

Den initiale margin og vedligeholdelsesmarginen skal beskytte dig mod negative markedsforhold ved at skabe en buffer mellem din handelskapacitet og niveauet for margin close-out.

- Initial margin: Ved ordreafgivelsen, dvs. inden handel, tjekkes marginen for at sikre, at der ved åbning af en ny position kan stilles tilstrækkelig sikkerhed på kontoen til at overholde kravet til initial margin for hele marginporteføljen.

- Vedligeholdelsesmargin: Marginen tjekkes løbende for at sikre, at kontantbeløbet eller den godkendte marginsikkerhed på kontoen er tilstrækkelig til at opretholde en eller flere åbne positioner. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen, og der vil blive foretaget close-out, så snart du ikke opfylder kravet til vedligeholdelsesmargin.

Læs mere om initial margin og vedligeholdelsesmargin her.

Marginkravene for valutaoptioner beregnes pr. valutakryds (for at sikre overensstemmelse med konceptet for niveaudelte marginer iht. valutaspot og terminskontrakter) og iht. udløbsdatoen. I hvert valutakryds er der en øvre grænse for det marginkrav, der har den højeste potentielle eksponering for alle valutaoptions-, valutaspot- og terminskontraktpositioner ganget med det normale spot-marginkrav. Denne beregning tager også højde for den potentielle udligning mellem valutaoptions-, valutaspot- og terminskontraktpositioner.

Ved begrænsede risikostrategier, f.eks. et kort call spread, beregnes marginkravet for en portefølje af valutaoptioner, som det maksimale fremtidige tab.

Ved ubegrænsede risikostrategier, f.eks. "naked short"-optioner, beregnes marginkravet som det nominelle beløb ganget med det normale spot-marginkrav.

Niveaudelte marginsatser er gældende for marginberegningen for valutaoptioner, når en kundes marginkrav afhænger af det normale spot-marginkrav for valuta og ikke det maksimale fremtidige tab. De normale spot-marginkrav for valuta er niveaudelt baseret på pålydende værdi i USD. Jo højere den pålydende værdi er, des højere er marginsatsen potentielt. Det niveaudelte marginkrav bregnes pr. valutakryds. I marginberegningen for valutaoptioner er det normale spot-marginkrav i hver krydsvaluta den niveaudelte, eller blandede, marginsats, der er fastsat på baggrund af den højeste potentielle eksponering for alle valutaoptions-, valutaspot- og terminskontraktpositioner.

Eksempel 1: Kort call spread eller begrænset risikostrategi

Du sælger et call spread på 10 mio. USDCAD til strike-kurs 1,41 og 1,42.

Den aktuelle spotkurs er 1,40.

Marginkravet vil være det maksimale fremtidige tab på 71.429 USD (10 mio. x (1,42 – 1,41) = 100.000 CAD / USD ved 1,40).

Eksempel 2: Ubegrænset tabsrisiko

Du sælger 10 mio. USDCAD som put option. Du har en ubegrænset tabsrisiko. Marginkravet beregnes derfor som den pålydende værdi ganget med det normale spot-marginkrav.

Den gældende spot-marginsats bestemmes af den højeste potentielle eksponering, som er 10 mio. USD.

Den gældende spotsats er således den blandede marginsats på 2,2 % ((1 % x 3 mio. USD + 2 % x 2 mio. USD + 3 % x 5 mio. USD) / 10 mio.).

Marginkravet er derfor 220.000 USD (2,2 % x 10 mio. USD).

Den initiale margin og vedligeholdelsesmarginen skal beskytte dig mod negative markedsforhold ved at skabe en buffer mellem din handelskapacitet og niveauet for margin close-out.

- Initial margin: Ved ordreafgivelsen, dvs. inden handel, tjekkes marginen for at sikre, at der ved åbning af en ny position kan stilles tilstrækkelig sikkerhed på kontoen til at overholde kravet til initial margin for hele marginporteføljen.

- Vedligeholdelsesmargin: Marginen tjekkes løbende for at sikre, at kontantbeløbet eller den godkendte marginsikkerhed på kontoen er tilstrækkelig til at opretholde en eller flere åbne positioner. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen, og der vil blive foretaget close-out, så snart du ikke opfylder kravet til vedligeholdelsesmargin.

Læs mere om initial margin og vedligeholdelsesmargin her.

Initialmargin og vedligeholdelsesmargin er designet til at beskytte dig mod ugunstige markedsforhold ved at skabe en buffer mellem din handelskapacitet og marginalafslutningsniveau.

- Initialmargin: en marginkontrol før handel ved ordreafgivelse, dvs. at der ved åbning af en ny position skal være tilstrækkelig marginsikkerhed på kontoen til at opfylde kravet om initialmargin for hele marginporteføljen.

- Vedligeholdelsesmargin: en løbende marginkontrol, dvs. det minimumsbeløb af kontanter eller godkendt marginsikkerhed, der skal opretholdes på kontoen for at holde en åben position. Vedligeholdelsesmargin bruges til at beregne marginudnyttelsen, og der sker en afslutning, så snart du ikke opfylder kravet til vedligeholdelsesmargin.

Initialmargin og vedligeholdelsesmargenen for en CFD på en enkelt aktie er baseret på aktiens rating. Saxo definerer 6 forskellige aktieratings. Denne vurdering er afledt af det underliggende aktivs markedsværdi, likviditet og volatilitet.

| Saxo Rating | Initial margin | Vedligeholdelsesmargin |

|---|---|---|

| 1 | 20% | 10% |

| 2 | 20% | 15% |

| 3 | 25% | 20% |

| 4 | 35% | 30% |

| 5 | 55% | 50% |

| 6 | 110% | 100% |

For at finde ratingen og sikkerhedsværdien skal du søge efter et specifikt instrument i vores platform og åbne dets produktoversigt. Vælg info-knappen (i) øverst til højre, og gå derefter til fanen Instrument.

Der er 2 forskellige marginkrav

- Initial margin: Marginen tjekkes ved ordreafgivelsen, dvs. inden handel.

- Vedligeholdelsesmargin: Marginen tjekkes løbende (for at sikre, at minimumskravet til marginsikkerhed på kontoen for opretholdelse af en åben position er overholdt. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen)

CFD'er på indeks med en initial margin på 5 % kan handles med en gearing på 20:1.

Marginer for CFD'er på indeks (normale markedsforhold)

| Indeks-tracker | Indledende margin | Vedligeholdelsesmargin | |

|---|---|---|---|

| US 30 Wall Street | 5 % | 2,5 % | |

| US 500 | 5 % | 2,5 % | |

| US Tech 100 NAS | 5 % | 2,5 % |

| Denmark 25 | 10 % | 5 % | |

| EU Stocks 50 | 5 % | 2.5 % | |

| France 40 | 5 % | 2.5 % | |

| Germany 40 | 5 % | 2.5 % | |

| Germany Mid-Cap 50 | 10 % | 5 % | |

| Germany Tech 30 | 10 % | 5 % | |

| Netherlands 25 | 10 % | 5 % | |

| Norway 25 | 10 % | 5 % | |

| Spain 35 | 10 % | 5 % | |

| Sweden 30 | 10 % | 5 % | |

| Switzerland 20 | 10 % | 5 % |

| Australia 200 | 5 % | 2,5 % | |

| Hong Kong | 10 % | 5 % |

Kontraktoplysninger for (udløbende) CFD'er på indeks

| Indeks-tracker | Indledende margin | Vedligeholdelsesmargin | |

|---|---|---|---|

| China 50 | 10 % | 5 % | |

| UK 100 | 5 % | 2,5 % | |

| UK Mid 250 | 10 % | 5 % | |

| Singapore | 10 % | 5 % | |

| Taiwan | 10 % | 5 % | |

| US2000 | 10 % | 5 % | |

| Japan 225 | 5 % | 4,5 % | |

Der er 2 forskellige marginkrav

- Initial margin: Marginen tjekkes ved ordreafgivelsen, dvs. inden handel

- Vedligeholdelsesmargin: Marginen tjekkes løbende (for at sikre, at minimumskravet til marginsikkerhed på kontoen for opretholdelse af en åben position er overholdt. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen)

En valuta-CFD med en initial margin på 3,33 % kan handles med en gearing på 30:1.

| Instrumentnavn | Symbol | Initial margin | Vedligeholdelsesmargin |

|---|---|---|---|

| VALUTAER | |||

| Euro / amerikanske dollar | EURUSDEC | 3,33 % | 1,66 % |

| Euro / japanske yen | EURJPYRY | 3,33 % | 1,66 % |

| Euro / schweizerfranc | EURCHFRF | 3,33 % | 1,66 % |

| Euro / britiske pund | EURGBPRP | 3,33 % | 1,66 % |

| Britiske pund / amerikanske dollar | GBPUSDBP | 3,33 % | 1,66 % |

| Australske dollar / amerikanske dollar | AUDUSDAD | 5,00 % | 2,50 % |

| USD-indeks | USDINDEX | 20 % | 10 % |

Der er 2 forskellige marginkrav

- Initial margin: Marginen tjekkes ved ordreafgivelsen, dvs. inden handel

- Vedligeholdelsesmargin: Marginen tjekkes løbende (for at sikre, at minimumskravet til marginsikkerhed på kontoen for opretholdelse af en åben position er overholdt. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen)

En CFD på råvarer med en initial margin på 10 % kan handles med en gearing på 10:1.

| Instrumentnavn | Symbol | Initial margin | Vedligeholdelsesmargin |

|---|---|---|---|

METALLER | |||

| Guld | GOLD | 5 % | 2,5 % |

| Sølv | SILVER | 10 % | 5 % |

| Platin | PLATINUM | 10 % | 5 % |

| Palladium | PALLADIUM | 10 % | 5 % |

| Amerikansk kobber | COPPERUS | 10 % | 5 % |

ENERGI | |||

| Amerikansk råolie | OILUS | 10 % | 5 % |

| Britisk råolie | OILUK | 10 % | 5 % |

| Fyringsolie | HEATINGOIL | 10 % | 5 % |

| Amerikansk benzin | GASOLINEUS | 10 % | 5 % |

| Gasolie | GASOILUK | 10 % | 5 % |

| Amerikansk naturgas | NATGAS | 10 % | 5 % |

| CO2-emissioner | EMISSIONS | 10 % | 5 % |

LANDBRUG | |||

| Majs | CORN | 10 % | 5 % |

| Hvede | WHEAT | 10 % | 5 % |

| Soyabønner | SOYBEANS | 10 % | 5 % |

BLØDE RÅVARER | |||

| New York – sukker nr. 11 | SUGARNY | 10 % | 5 % |

| New York – kaffe | COFFEE | 10 % | 5 % |

| New York – kakao | COCOA | 10 % | 5 % |

KØD | |||

| Levende slagtekvæg | LIVECATTLE | 10 % | 5 % |

Der er 2 forskellige marginkrav

- Initial margin: Marginen tjekkes ved ordreafgivelsen, dvs. inden handel.

- Vedligeholdelsesmargin: Marginen tjekkes løbende (for at sikre, at minimumskravet til marginsikkerhed på kontoen for opretholdelse af en åben position er overholdt. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen)

CFD'er på obligationer med en initial margin på 10 % kan handles med en gearing på 10:1.

| Indledende margin | Vedligeholdelsesmargin | Produkt/Instrument |

|---|---|---|

| 20 % | 10 % | Tyske statsobligationer, 5-årige, Bobl Tyske statsobligationer, 2-årige, Schatz |

| 20 % | 10 % | Tyske statsobligationer, 10-årige, Bund |

| 20 % | 10 % | Franske statsobligationer, 10-årige, OAT |

| 20 % | 10 % | Italienske statsobligationer, 10-årige, BTP |

Som standard gælder marginsatserne for detailkunder. Du kan vælge at skifte kategori til professionel investor og på den måde få fordel af lavere marginkrav*. Læs mere om fordelene ved at have status som professionel investor, og hvordan du kvalificerer dig her.

Du finder en oversigt over marginoplysninger for professionelle investorer ved at klikke her.

Den initiale margin og vedligeholdelsesmarginen skal beskytte dig mod negative markedsforhold ved at etablere en buffer mellem din handelsevne og niveauet for margin close-out.

- Initial margin: Ved ordreafgivelsen, dvs. inden handel, tjekkes marginen for at sikre, at der ved åbning af en ny position er tilstrækkelig marginsikkerhed på kontoen til at overholde kravet til initial margin for hele marginporteføljen.

- Vedligeholdelsesmargin: Marginen tjekkes løbende for at sikre, at kontantbeløbet eller den godkendte marginsikkerhed på kontoen har en tilstrækkelig størrelse til at opretholde en eller flere åbne positioner. Vedligeholdelsesmarginen anvendes til at beregne marginudnyttelsen, og der vil blive foretaget close-out, så snart du ikke opfylder kravet til vedligeholdelsesmargin.

Læs mere om initial margin og vedligeholdelsesmargin her.

For at finde vurderingen og sikkerhedsværdien skal du søge efter et specifikt instrument i vores platform preview og åbne dets produktoversigt. Vælg info-knappen (i) øverst til højre, og gå derefter til fanen Instrument.

Saxo Bank har to handelsprofiler for margin, når det gælder handel med børsnoterede optioner1:

- Grundprofil: Kunden kan kun købe børsnoterede optioner

- Udvidet profil: Kunden kan købe og sælge (skrive) børsnoterede optioner. Kunden vil få marginfordele ved handel med en optionsstrategi og/eller en portefølje af børsnoterede produkter, dvs. en kombination af børsnoterede optioner og/eller underliggende instrumenter.

Som udgangspunkt oprettes en grundprofil, og kunden vil derfor ikke kunne sælge (skrive) børsnoterede optioner. Kunder, der ønsker en udvidet profil for at kunne sælge børsnoterede optioner, skal opfylde følgende krav:

- Kundens kontoværdi skal være minimum 5.000 USD eller tilsvarende i anden valuta

- Kunden skal fremlægge skriftlig anderkendelse af de risici, der er forbundet med at shortsælge (skrive) optioner

| Strategi | Initial margin og vedligeholdelsesmargin |

|---|---|

Long straddle | Ingen |

| "Out-of-the-money" naked calls | AktieoptionerCall-kurs + maksimum((X %* kurs på underliggende aktiv) - "Out-of-the-money"-beløb), (Y % * kurs på underliggende aktiv)) "Out-of-the-money"-beløb for en call-option svarer til: Maks. (0, strike-kurs på option - kurs på underliggende aktiv) Eksempel: short 1 DTE jan14 12,50 Call at 0,08 Underliggende pris på 12,30

|

| Uncovered put write (salg) | AktieoptionerPut-kurs + maksimum((X %* kurs på underliggende aktiv) - "Out-of-the-money"-beløb), (Y % * strike-kurs)) Eksempel: short 1 DTE jan14 12 Put at 0,06 Underliggende pris på 12,30

|

| Call spread ved kursstigning (Bull Call Spread) | Maksimum ((Strike Lang Call - Strike Short Call), 0) Eksempel: Lang DTE Jan14 12,5 Call til kurs 0,10 and short DTE Jan14 13,5 Call til kurs 0,02

|

Put spread ved kursstigning (Bull Put Spread) | (Strike Short Put - Strike Lang Put) – (Short Put-kurs – Long Put-kurs) Eksempel: Short DTE Jan14 Put 12 Put til kurs 0,08 and lang DTE Jan14 11 Put til kurs 0,02

|

Short straddle | Hvis Initial Margin Short Put > Initial Short Call, så |

Korte optionspositioner i amerikanske optioner kan kombineres med lange optionspositioner eller afdækningspositioner i det underliggende instrument for at opveje den høje risikoeksponering. Marginbetalinger kan således reduceres eller endda frafaldes. Vi yder marginreduktion på følgende kombinationer af positioner:

- Covered call

- Call/Put spread

- Short straddle

Covered call

En short call-position kan udlignes med en lang position i den underliggende aktie.

Call/Put spread

En spread-position gør det muligt at lade en lang optionsposition afdække en kort optionsposition af samme type og i det samme underliggende instrument. Hvis den lange option er 'deeper-in-the-money' sammenlignet med den korte option (debet-spread), bruges værdien af den lange option op til den korte options værdi til afdækning, uden at der kræves yderligere margin.

Hvis det korte ben er 'deeper-in-the-money' sammenlignet med det lange ben (kredit-spread), bruges den fulde værdi af den lange option til afdækning plus en yderligere margin svarende til strike-differencen.

Bemærk: For at handle sig ud af en spread-position anbefales det at lukke det korte ben inden det lange ben for at undgå den høje marginbetaling på den naked korte optionsposition. Da den reserverede spread-margin imidlertid måske ikke er tilstrækkelig til at dække det kontantbeløb, der er nødvendigt for at tilbagekøbe den korte optionsposition, kan det ske, at en kunde oplever at være låst til en position, som han eller hun ikke kan handle sig ud af, uden at der stilles yderligere midler til rådighed.

Short Straddle/Strangle

Reglerne for short straddle/strangle er anderledes end reglerne for covered positioner og spread-positioner, da en short straddles ben ikke afdækker hinanden. En short straddle/strangle kombinerer en short call med en short put. Da en short call og en short put har modsatrettet eksponering, når det gælder markedsudviklingen, er der kun krav om den yderligere margin for det ben, der har den højeste marginbetaling.

Når en strangle-positions call-ben tildeles, skal kunden levere den underliggende aktie. Og omvendt: Når put-benet tildeles, skal kunden modtage den underliggende aktie. Den lange aktie kan kombineres med den originale strangles call-ben, hvilket resulterer i en covered call.

For visse instrumenter, herunder aktieoptioner, kræver vi marginbetaling for at dække potentielle tab i forbindelse med at have positioner i instrumentet. Aktieoptioner behandles som fuld præmieoptioner.

Eksempel på fuld præmieoption:

Når en kunde erhverver en lang position i en fuld præmieoption, trækkes præmiebeløbet fra kundens kontantsaldo. Værdien fra en åben lang optionsposition er ikke til rådighed til marginhandel bortset fra som anført i marginreduktionsordningerne.

Følgende eksempel viser en kundes køb af én Apple Inc. DEC 2013 530 Call @ $25 (Apple Inc.-aktien handles til 529,85 USD. Én option svarer til 100 aktier, købs-/salgskurtage 6,00 USD pr. lot, og vekselgebyret er 0,30 USD. Med en kontantsaldo på 10.000,00 USD vil kundens kontooversigt vise:

Oversigt over kontantsaldo og positioner | ||

|---|---|---|

Værdi af position | 1 * 25 * 100 aktier = | 2.500,00 USD |

Ikke-realiseret gevinst/tab | -- | |

Omkostninger ved at lukke position | - 1* (6 USD + 0,30 USD) = | - 6,30 USD |

Ikke-realiseret værdi af positioner | 2.493,70 USD | |

Kontantsaldo | 10.000,00 USD | |

Ikke-bogførte transaktioner | - (2.500 USD + 6,30 USD) = | - 2.506,30 USD |

Kontoværdi | 9.987,40 USD | |

Ikke til rådighed som marginsikkerhed | - 1 * 25 * 100 aktier = | - 2.500,00 USD |

Anvendt til marginkrav | -- | |

Til rådighed til marginhandel | 7.487,40 USD | |

For fuld præmieoptioners vedkommende tilføjes de ikke-bogførte transaktioner til kundens kontantsaldo fra dag til dag. Næste dag, hvor optionsmarkedet har bevæget sig til 41 USD (spot på 556,50), viser kontooversigten følgende:

Oversigt over kontantsaldo og positioner | ||

|---|---|---|

Værdi af position | 1 * 41 * 100 aktier = | 4.100,00 USD |

Ikke-realiseret gevinst/tab | -- | |

Omkostninger ved at lukke position | - 1*(6 USD + 0,30 USD) = | - 6,30 USD |

Ikke-realiseret værdi af positioner | 4.093,70 USD | |

Kontantsaldo | 7.493,70 USD | |

Ikke-bogførte transaktioner | -- | |

Kontoværdi | 11.587,40 USD | |

Ikke til rådighed som marginsikkerhed | - 1 * 41 * 100 aktier = | - 4.100,00 USD |

Anvendt til marginkrav | -- | |

Til rådighed til marginhandel | 7.487,40 USD | |

Værdi af position: Er steget, fordi kursen på optionen er steget.

Ikke-realiseret værdi af positioner: Er steget, fordi kursen på optionen er steget.

Kontantsaldo: Er faldet med optionens kurs. 'Ikke-bogførte transaktioner' er nu nul.

Kontoværdi: Er steget, fordi kursen på optionen er steget.

Ikke til rådighed som marginsikkerhed: Er steget som følge af positionens nye værdi.

Margin for korte optioner

Indehaveren af en position i en kort option risikerer at blive pålagt at aflevere det underliggende provenu, når en anden markedsdeltager, som har en lang position, udøver sin optionsret. Tab på en position i en kort option kan være betydelige, hvis markedet udvikler sig til ugunst for positionen. Vi beregner derfor en præmiemargin for at sikre, at kontoens værdi er tilstrækkelig til at lukke den korte position, samt en yderligere margin for at dække dag-til-dag ændringer i den underliggende værdi. Marginændringerne overvåges i realtid for ændringer i markedsværdier, og et stop-out kan udløses, hvis den samlede marginbetaling for alle margindækkede positioner overstiger kundens marginkald-profil.

Den generiske formel for marginbetaling for korte optioner er:

- Margin for kort option = præmiemargin + yderligere margin

Præmiemarginen sikrer, at positionen i en kort option kan lukkes til den aktuelle markedskurs, og svarer til den aktuelle salgskurs, som optionen kan erhverves til i åbningstiden for handel. Den yderligere margin skal dække dag-til-dag kursændringer i den underliggende værdi, hvis optionspositionen ikke kan lukkes, fordi åbningstiden for handel er begrænset.

Aktieoptioner

For optioner på aktier svarer den yderligere margin til en procentdel af den underliggende referenceværdi fratrukket en rabat for det beløb, som optionen er 'out-of-the-money'.

- Yderligere marginkald = maks. (X % * underliggende spot) – 'out-of-the-money'-beløb, Y % * underliggende spot)

- Yderligere margin-put = maks. (X % * underliggende spot) – 'out-of-the-money'-beløb, Y % * strike-kurs)

Procentsatserne for margin er fastsat af Saxo og kan ændres. De faktiske værdier kan variere afhængigt af optionskontrakt og kan tilpasses i marginprofilerne. Kunder kan se de gældende værdier i kontraktens handelsbetingelser.

'Out-of-the-money'-beløbet for en call option svarer til:

- Maks. (0, option-strike – underliggende spot)

'Out-of-the-money'-beløb for en put-option svarer til:

- Maks. (0, underliggende spotkurs – option-strike)

For at tage højde for valutabeløbet skal de opnåede værdier ganges med handelsenheden (100 aktier).

Eksempel:

Vi antager, at FORM har anvendt en X-margin på 15 % og en Y-margin på 10 % for Apple-aktier.

En kunde 'shorter' en call option på Apple DEC 2013 535 til 1,90 USD (Apple-aktie til 523,74). Optionens talværdi er 100 aktier. 'Out-of-the-money'-beløbet (OTM) er 11,26 aktiepoint (535 – 523,74), hvilket betyder en yderligere margin på 67,30 aktiepoint (6.730 USD). I kontooversigten tages præmiemarginen ud af positionens værdi:

| Oversigt over kontantsaldo og positioner | ||

|---|---|---|

Værdi af position | - 1 * 1,90 USD * 100 aktier = | - 190,00 USD |

Ikke-realiseret gevinst/tab | -- | |

Omkostninger ved at lukke position | - (6 + 0,30 USD) = | - 6,30 USD |

Ikke-realiseret værdi af positioner | - 196,30 USD | |

Kontantsaldo | 10.000,00 USD | |

Ikke-bogførte transaktioner | 190 USD - (6 USD + 0,30 USD) = | 183,70 USD |

Kontoværdi | 9.987,40 USD | |

Ikke til rådighed som marginsikkerhed | -- | |

Anvendt til marginkrav | - 100 aktier *( (0,15 * 523,74) – 11,26) | - 6.730,00 USD |

Til rådighed til marginhandel | 3.257,40 USD | |

Optionssælgeren er efter købers anmodning forpligtet til at sælge (i tilfælde af en call-option) eller købe (i tilfælde af en put-option) det underliggende instrument til (eller fra) optionskøberen til en aftalt kurs.

En kort position ved en option kan medføre betydelige tab, hvis markedet skulle udvikle sig modsat optionens retning. Saxo opkræver margin for at sikre, at der er tilstrækkelige midler på kundens konto til at lukke den korte option, samt en yderligere margin til at dække kursændringer af det underliggende instrument natten over.

Den generelle formel for marginomkostningen ved korte optioner er: Margin ved kort option = præmiemargin + yderligere margin.

Marginkravet kontrolleres i realtid. Hvis kundens tab overstiger marginudnyttelsen, kan det nødvendiggøre et automatisk margin close-out, hvilket indebærer, at Saxo Bank straks vil forsøge at afslutte, annullere og lukke alle (eller dele af) åbne positioner.

Marginhandel er forbundet med høj risiko, som kan betyde, at kunden lider betydelige tab, der overstiger det kontantbeløb og/eller den godkendte sikkerhedsstillelse på kundens konto.

Marginhandel er ikke egnet for alle. Sørg for, at du forstår de risici, marginhandel indebærer, og søg om nødvendigt uafhængig rådgivning.

Sikkerhedsstillelse i forbindelse med marginhandel

(Kun professionelle kunder)

Saxo tillader, at en procentdel af investeringen i visse aktier og ETF'er bruges som sikkerhed for marginhandelsaktiviteter. Sikkerhedsværdien af en aktie- eller ETF-position afhænger af ratingen af de enkelte aktier eller ETF'er - se konverteringstabellen nedenfor.

| Rating | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Værdi af sikkerhedsstillelse for position | 75% | 50% | 50% | 25% | 0% | 0% |

Eksempel: 75 % af værdien af en position i en aktie eller ETF med rating 1 kan bruges som sikkerhed (i stedet for kontanter) til handel med marginprodukter som f.eks. Forex, CFD'er, futures og optioner. Bemærk, at Saxo forbeholder sig ret til at reducere eller fjerne brugen af aktie- eller ETF-investeringer som sikkerhed for store positionsstørrelser eller aktieporteføljer, der anses for at have en meget høj risiko.

For at finde ratingen og sikkerhedsværdien skal du søge efter et specifikt instrument i vores platform og åbne dets produktoversigt. Vælg info-knappen (i) øverst til højre, og gå derefter til fanen Instrument.

Saxo Bank giver professionelle kunder mulighed for, at en procentdel af investeringen i visse obligationer kan anvendes som sikkerhed for marginhandelsaktiviteter.

Værdien af sikkerhedsstillelse med en obligationsposition afhænger af den enkelte obligations rating, sådan som det er beskrevet nedenfor:

| Rating-definition* | Sikkerhedsprocent |

|---|---|

| Højeste rating (AAA) | 95 % |

| Meget høj kvalitet (AA) | 90 % |

| Høj kvalitet (A) | 80 % |

Eksempel: 80 % af markedsværdien af en obligationsposition med A-rating kan anvendes som sikkerhed (i stedet for kontantbeløb) ved handel med marginprodukter såsom valuta, CFD'er, futures og optioner.

Bemærk, at Saxo Bank forbeholder sig ret til at reducere eller fjerne muligheden for brug af obligationspositioner som sikkerhed.

Du kan få yderligere oplysninger eller anmode om ratingen for en specifik eller potentiel obligationsposition samt brug af denne som sikkerhed ved at kontakte fixedincome@saxobank.com eller din kunderådgiver.

Læs mere om konti for professionelle kunder her.

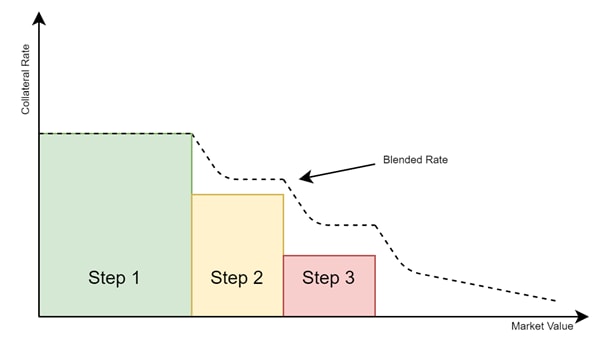

Satserne for sikkerhedsstillelse varierer fra instrument til instrument og afhænger af markedsværdien af de givne instrumenter. Sikkerhedsniveauer kan være underlagt lovbestemte maksimumsgrænser og kan ændres i henhold til instrumentets underliggende Likviditet og volatilitet. Derfor giver de mest likvide instrumenter i de fleste tilfælde højere sikkerhedsstillelse.

Saxo tilbyder metoden med differentieret sikkerhedsstillelse som en mekanisme til at håndtere gap- og likviditetsrisiko. Med differentieret sikkerhedsstillelse falder den gennemsnitlige sikkerhedsstillelsesrente ("Blended collateral rate") med instrumentets markedsværdi. Det modsatte er også tilfældet; når instrumentets markedsværdi falder, stiger den gennemsnitlige sikkerhedsstillelse. Dette koncept er illustreret nedenfor:

De forskellige markedsværdier (eller niveauer) er defineret som et absolut antal amerikanske dollars. (USD) på tværs af alle instrumenter. Hvert instrument har en specifik sikkerhedsstillelse i hvert niveau.

Bemærk, at sikkerhedsstillelsen kan ændres uden forudgående varsel.

Saxo forbeholder sig ret til at reducere sikkerhedsstillelsen for store positioner, herunder kundeporteføljer, der anses for at have en høj risiko.

Dette er baseret på sikkerhedskravene (collateral rates), hvor alle aktiver tildeles både et marginkrav (for CFD'er og optioner) og en værdi som sikkerhedsstillelse.

Hvis det aktiv, der bruges som sikkerhed, er det samme som det underliggende for den gearede position, vil der blive fratrukket et ekstra ”haircut”. Det ekstra "haircut" vil svare til marginkravet for den gearede position.

Værdien af sikkerheden for det underliggende aktiv vil være lig med sikkerhedsværdien af aktivet minus marginkravet for den gearede position.

Dette vil gøre marginudnyttelsen mere følsom over for kursbevægelser i det underliggende aktiv. –”Haircutet” indføres for at tage højde for den iboende højere risiko ved at have en eksponering, der er koncentreret omkring ét underliggende aktiv og ikke er diversificeret.

Eksempel

En kunde med faste marginsatser ønsker at købe 25.000 USD i CFD'er i en virksomhed og ejer allerede aktier i samme virksomhed for 10.000 USD. Da det underliggende for CFD-positionen er det samme som aktierne, vil der blive fratrukket et ”haircut”. Hvis virksomhedens aktie vurderes til 1, vil beregningen for marginudnyttelsen være:

| Portefølje, CFD'er og aktier i samme underliggende | Værdi (USD) |

|---|---|

| CFD'er | 25.000 |

| Aktier | 10.000 |

| Marginkrav, 10% | 2.500 |

| Haircut for sikkerhedsstillelse - 25% af aktierne i virksomheden | 2.500 |

| Haircut = Marginkrav for CFD'er | 2.500 |

| Sikkerhedsværdi af aktier efter "haircut" | 5.000 |

| Marginudnyttelse = Marginkrav/sikkerhedsværdi af aktier | 50% |

Hvis det underliggende aktiv for CFD-positionen havde været forskelligt fra kundens aktie, ville marginudnyttelsen have været 33 %.