Stratégies de trading

La stratégie d’option Long Call est la stratégie la plus simple pour le trading d’options. Dans ce cas, le trader d’options achète des options en anticipant que le cours de l’actif sous-jacent va augmenter significativement au-delà du prix d’exercice, avant la date d’échéance.

Effet de levier :

En comparaison avec l’achat de l’actif sous-jacent, l’acheteur de l’option call a la possibilité d’avoir un effet de levier étant donné que les options, ayant un prix inférieur, s’apprécient plus rapidement en termes de pourcentage pour chaque point gagné sur le cours de l’actif sous-jacent.

Cependant, les options call ont une durée de vie limitée. Si le cours de l’actif sous-jacent ne dépasse pas le prix d’exercice avant l’arrivée à échéance, l’option call arrivera à échéance sans aucune valeur.

Potentiel de bénéfices illimités

Étant donné qu’il n’y a pas de limite par rapport à l’appréciation du sous-jacent jusqu’au jour d’échéance, il n’y a pas de limite possible aux bénéfices maximums lors de l’implémentation d’une stratégie d’option de type Long Call.

La formule pour calculer le bénéfice est donnée ci-dessous :

- Bénéfices maximaux = illimités

- Bénéfice atteint lorsque le prix du sous-jacent >= Prix d'exercice du Long Call + Prime versée

- Bénéfice = Prix du sous-jacent - Prix d'exercice du Long Call - Prime versée

Risque limité

Le risque pour une stratégie d’option Long Call est limité au prix payé pour l’option call, peu importe le niveau du cours de l’actif sous-jacent le jour de l’échéance.

La formule pour calculer la perte maximale est donnée ci-dessous :

- Perte maximale = Prime versée + Commissions versées

- Perte maximale survient lorsque le prix du sous-jacent <= Prix d'exercice du Long Call

Point de seuil de rentabilité

Le prix du sous-jacent pour lequel le seuil de rentabilité est atteint pour la position Long Call peut être calculé suivant la formule :

- Point de seuil de rentabilité = Prix d'exercice du Long Call + Prime versée

La stratégie d'option Bear Put Spread est employée lorsque le trader d'options pense que le prix de l'actif sous-jacent baissera légèrement dans un avenir proche.

Les Bear Put Spreads peuvent être construits en achetant une option put (option de vente) avec un prix d’exercice dans la monnaie, plus élevé que le cours actuel, et en vendant une option put hors de la monnaie, avec un prix inférieur au cours actuel, sur le même titre sous-jacent avec la même date d’échéance.

Construction d’un Bear Put Spread

Vendre 1 option de vente dans la monnaie

Vendre 1 option de vente en dehors de la monnaie

En vendant l’option de vente hors de la monnaie, le trader d’options réduit les coûts liés à la construction de la position baissière mais limite la possibilité d’obtenir de larges bénéfices dans le cas où le cours de l’actif sous-jacent viendrait à s’effondrer.

En cas de baisse du cours : Bénéfices limités

Afin d’obtenir des bénéfices maximums, l’actif sous-jacent doit évoluer en dessous du prix d’exercice de l’option hors de la monnaie à la date d’échéance. Les deux options arrivent à échéance dans la monnaie mais l’option de vente avec le prix d’exercice plus élevé, celui qui a été acheté, aura plus de valeur intrinsèque que l’option de vente ayant un prix d’exercice inférieur, qui a été vendu. Ainsi, le bénéfice maximum pour la stratégie d’option de type Bear Put Spread est égal à la différence des prix d’exercice moins le débit effectué lors de la prise de position.

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prix d’exercice du Long Put - Prix d’exercice du Short Put - Prime nette versée - Commissions

- Bénéfice maximal atteint lorsque le prix du sous-jacent <= Prix d'exercice du Short Put

En cas de hausse du cours : Risque limité

Si à la date d’échéance, le cours de l’actif s’élève au-delà du prix d’exercice de l’option put achetée, le Bear Put Spread enregistre une perte maximale équivalente au débit effectué lors de la mise en place de l’option.

- Perte maximale = Prime nette versée + Commissions versées

- Perte maximale survient lorsque le prix du sous-jacent >= Prix d'exercice du Long Put

Point de seuil de rentabilité

Le prix de l’actif sous-jacent pour lequel le seuil de rentabilité est atteint pour un Bear Put Spread peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d'exercice du Long Put + Prime nette versée

La stratégie d'option Bull Call Spread est employée lorsque le trader d'options pense que le prix de l'actif sous-jacent augmentera légèrement dans un proche avenir. Les Bull Call Spreads peuvent être construits en achetant une option d'achat à la monnaie tout en vendant simultanément une option d'achat à un prix d’exercice hors de la monnaie plus élevé sur le même titre sous-jacent avec le même mois d’échéance.

Construction d’un Bull Call Spread

Acheter 1 option d’achat à la monnaie

Vendre 1 option d’achat en dehors de la monnaie

En vendant l'option d'achat en dehors de la monnaie, le trader d'options réduit les coûts liés à la construction de la position haussière, mais renonce à la possibilité de réaliser un profit important dans l'éventualité où le prix de l'actif sous-jacent monterait en flèche.

En cas de hausse du cours : Risque limité

Pour la stratégie d'options Bull Call Spread, le gain maximum est atteint lorsque le prix sous-jacent dépasse le prix d'exercice plus élevé des deux options d'achat et est égal à la différence entre le prix d'exercice des deux options d'achat moins le débit initial effectué lors de la prise de position.

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prix d’exercice du Short Call - Prix d’exercice du Long Call - Prime nette versée - Commissions versées

- Bénéfice maximal atteint lorsque le prix du sous-jacent >= Prix d’exercice du Short Call

Risque de baisse limité

La stratégie Bull Call Spread entraînera une perte si le prix sous-jacent baisse à l'échéance. La perte maximale ne peut pas être supérieure au débit initial effectué lors de la prise de position sur écart.

La formule pour calculer la perte maximale est donnée ci-dessous :

- Perte maximale = Prime nette versée + Commissions versées

- Perte maximale survient lorsque le prix du sous-jacent <= Prix d’exercice du Long Call

Point de seuil de rentabilité

Le cours de l’action pour lequel le seuil de rentabilité est atteint pour une position Bull Call Spread peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d’exercice du Long Call + Prime nette versée

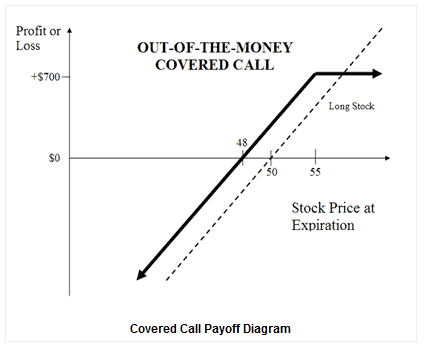

L'option d'achat couverte est une stratégie de trading d'options qui consiste à vendre des options d'achat contre un titre sous-jacent.

Construction d’un Covered Call « hors de la monnaie »

Acheter 100 actions

Vendre 1 option d’achat

En utilisant la stratégie d’option Covered Call, l’investisseur obtient une prime en vendant des Calls tout en percevant les bénéfices de la propriété de l’actif sous-jacent, tels que les dividendes et les droits de vote. Cependant, s’il reçoit un avis d’exercice sur le Call émis, il est obligé de vendre ses actions.

Néanmoins, le bénéfice potentiel de l’émission des Calls est limité dans le sens où l’investisseur a, en échange de la prime, cédé sa chance de profiter d’une hausse substantielle du cours de l’actif sous-jacent.

Call couvert « hors de la monnaie »

Il s’agit d’une stratégie de Covered Call pour laquelle l’investisseur modérément optimiste vend des Calls hors de la monnaie sur les actifs sous-jacents. Le Covered Call hors de la monnaie est une stratégie populaire puisque l’investisseur touche une prime tout en profitant des gains financiers s’il y a un redressement du cours du sous-jacent.

Potentiel de bénéfices limités

En plus de la prime reçue pour la vente du Call, les bénéfices de la stratégie Covered Call hors de la monnaie incluent également des gains lorsque le cours de l’actif sous-jacent augmente, jusqu’au prix d’exercice de l’option d’achat vendue.

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prime reçue - Prix d'achat du sous-jacent + Prix d’exercice du Short Call - Commissions versées

- Bénéfice maximal atteint lorsque le prix du sous-jacent >= Prix d’exercice du Short Call

Potentiel illimité de pertes

Les pertes potentielles pour cette stratégie peuvent être très élevées, et se produisent lorsque le prix de l’actif sous-jacent chute. Cependant, ce risque n’est pas différent du risque naturel auquel tout détenteur d’options est exposé. En fait, la perte du vendeur de Covered Call est légèrement amortie par les primes touchées lors de la vente des calls.

La formule pour calculer la perte est donnée ci-dessous :

- Perte maximale = illimitée

- La perte survient lorsque le prix du sous-jacent < Prix d'achat du sous-jacent - Prime reçue

- Perte = Prix d'achat du sous-jacent - Prix du sous-jacent - Bénéfice maximal + Commissions versées

Point de seuil de rentabilité

Le prix du sous-jacent pour lequel le seuil de rentabilité est atteint pour une position Covered Call hors de la monnaie peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d'achat du sous-jacent - Prime reçue

La stratégie d’option Long Put est une stratégie simple pour le trading d’options, pour laquelle l’investisseur achète des options Put en anticipant que le cours du sous-jacent sera sensiblement inférieur au prix d’exercice avant la date d’échéance.

En comparaison avec la vente à découvert de l’actif sous-jacent, il peut paraître moins risqué de spéculer sur la baisse d’un cours en achetant des options put. Le risque est plafonné à la valeur de la prime payée pour l’option, ce qui s’oppose au risque illimité d’une vente à découvert pure et simple.

Potentiel limité

Étant donné que le cours du sous-jacent, en théorie, peut atteindre zéro à la date d’échéance, le bénéfice maximum possible est uniquement limité au prix d’exercice du Put acheté, moins le prix payé pour l’option.

La formule pour calculer le bénéfice est donnée ci-dessous :

- Bénéfices maximaux = illimités

- Bénéfice réalisé lorsque le prix du sous-jacent = 0

- Bénéfice = Prix d’exercice du Long Put - Prime versée Risque limité

Le risque pour la mise en place d’une stratégie Long Put est limité au prix payé pour l’option Put, peu importe le cours du sous-jacent à la date d’échéance.

La formule pour calculer la perte maximale est donnée ci-dessous :

- Perte maximale = Prime versée + Commissions versées

- Perte maximale survient lorsque le prix du sous-jacent >= Prix d'exercice du Long Put

Point de seuil de rentabilité

Le prix de l’actif sous-jacent pour lequel le seuil de rentabilité est atteint pour une position Long Put peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d'exercice du Long Put + Prime versée

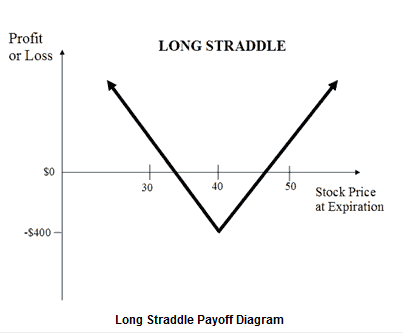

Le Long Straddle est une stratégie neutre dans le trading d’options qui implique l’achat simultané d’un Put et d’un Call d’actif sous-jacent, avec un prix d’exercice et une date d’échéance identiques.

Construction d’un Short Straddle

Acheter 1 option d’achat à la monnaie

Acheter 1 option de vente à la monnaie

Les options Long Straddle correspondent à des stratégies d’option à bénéfice illimité et risque limité. Elles sont utilisées lorsque le trader d’options anticipe une forte volatilité à court terme de l’actif sous-jacent.

Potentiel de bénéfices illimités

Il est possible de faire un gain important avec ce type de stratégies lorsque le prix du sous-jacent enregistre un fort mouvement de hausse ou de baisse avant l'échéance.

La formule pour calculer le bénéfice est donnée ci-dessous :

- Bénéfices maximaux illimités

- Bénéfice réalisé lorsque le prix du sous-jacent > Prix d’exercice du Long Call + Prime nette versée ou Prix du sous-jacent < Prix d’exercice du Long Put - Prime nette versée

- Profit = Prix du sous-jacent - Prix d’exercice du Long Call - Prime nette versée ou Prix d’exercice du Long Put - Prix du sous-jacent - Prime nette versée

Risque limité

La perte maximale dans le cas d'une stratégie d'option Long Straddle est atteinte lorsque l’action sous-jacente arrivant à échéance est négociée entre les prix d’exercice des options achetées. À ce prix, les deux options expirent sans valeur et le trader d'options perd le montant initialement débité lors de l'achat des options.

La formule pour calculer la perte maximale est donnée ci-dessous :

- Perte maximale = Prime nette versée + Commissions versées

- La perte maximale se produit lorsque le prix du sous-jacent est égal au prix d'exercice.

Points de seuil de rentabilité

Il y a deux seuils de rentabilité pour une position Long Straddle. Ces seuils de rentabilité peuvent être calculés en suivant les formules suivantes :

- Point de seuil de rentabilité supérieur = Prix d'exercice du Long Call + Prime nette versée

- Point de seuil de rentabilité inférieur = Prix d'exercice du Long Put + Prime nette versée

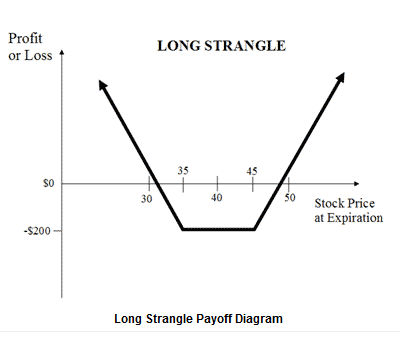

Le Long Straddle est une stratégie neutre dans le trading d’options qui implique l'achat simultané d'une option de vente légèrement hors de la monnaie et d'une option d'achat légèrement hors de la monnaie du même actif sous-jacent et de la même date d'échéance.

Construction d’un Long Strangle

Acheter 1 option d’achat en dehors de la monnaie

Acheter 1 option de vente en dehors de la monnaie

Les options Long Strangle correspondent à des stratégies d’option à bénéfice illimité et risque limité. Elles sont utilisées lorsque le trader d’options anticipe une forte volatilité à court terme de l’actif sous-jacent. Les Long Strangles sont des spreads de débit car un montant net est débité lors de l’achat des options.

Potentiel de bénéfices illimités

Il est possible de faire un gain important avec ce type de stratégies lorsque le prix du sous-jacent enregistre un fort mouvement de hausse ou de baisse avant l'échéance.

La formule pour calculer le bénéfice est donnée ci-dessous :

- Bénéfices maximaux illimités

- Bénéfice réalisé lorsque le prix du sous-jacent > Prix d’exercice du Long Call + Prime nette versée ou Prix du sous-jacent < Prix d’exercice du Long Put - Prime nette versée

- Profit = Prix du sous-jacent - Prix d’exercice du Long Call - Prime nette versée ou Prix d’exercice du Long Put - Prix du sous-jacent - Prime nette versée

Risque limité

La perte maximale dans le cas d'une stratégie d'option Long Strangle est atteinte lorsque l’action sous-jacente arrivant à échéance est négociée entre les prix d’exercice des options achetées. À ce prix, les deux options expirent sans valeur et le trader d'options perd le montant initialement débité lors de l'achat des options.

La formule pour calculer la perte maximale est donnée ci-dessous :

- Perte maximale = Prime nette versée + Commissions versées

- Perte maximale survient lorsque le prix du sous-jacent se situe entre le prix d’exercice du Long Call et le prix d’exercice du Long Put.

Points de seuil de rentabilité

Il y a deux seuils de rentabilité pour une position Long Strangle. Ces seuils de rentabilité peuvent être calculés en suivant les formules suivantes :

- Point de seuil de rentabilité supérieur = Prix d'exercice du Long Call + Prime nette versée

- Point de seuil de rentabilité inférieur = Prix d'exercice du Long Put + Prime nette versée

La vente d'options d’achat à découvert est une stratégie risquée pour laquelle le trader d’options vend des Calls sur des actifs qu’il ne détient pas. Cette stratégie est également connue sous le nom de « uncovered call writing ».

La stratégie sur options de vente à découvert de Calls hors de la monnaie implique l’émission d’options Calls sans posséder pour autant l’actif sous-jacent. Il s’agit d’une stratégie d’option qui vise à percevoir des primes lorsque le trader a des anticipations neutres ou légèrement baissières sur le cours du sous-jacent.

Potentiel de bénéfices limités

Les gains maximums sont limitées et équivalent aux primes touchées pour la vente d’options Call.

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prime reçue - Commissions versées

- Bénéfice maximal atteint lorsque le prix du sous-jacent <= Prix d'exercice du Short Call

Potentiel illimité de pertes

Si le prix du sous-jacent augmente considérablement à l’échéance, le vendeur à découvert de Calls hors de la monnaie sera tenu de répondre aux exigences du contrat en vendant le sous-jacent au détenteur de l’option à un prix moins élevé, après l’avoir acheté au prix du marché. Étant donné qu’il n’y a pas de limite concernant le prix du sous-jacent à la date d’échéance, le potentiel de pertes pour la vente à découvert de Calls hors de la monnaie est théoriquement illimité.

La formule pour calculer la perte est donnée ci-dessous :

- Perte maximale = illimitée

- Perte survient lorsque le prix du sous-jacent > Prix d'exercice du Short Call + Prime reçue

- Perte = Prix du sous-jacent - Prix d'exercice du Short Call - Prime reçue + Commissions versées

Point de seuil de rentabilité

Le prix du sous-jacent pour lequel le seuil de rentabilité est atteint pour une position Naked Call hors de la monnaie, peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d'exercice du Short Call + Prime versée

Un ratio de rendement/risque, « Risk Reversal » ou « Collar », est une stratégie d’option qui est construite en détenant des titres de l’actif sous-jacent tout en achetant des Puts de protection et en vendant des options Call sur le sous-jacent. Les Puts et les Calls sont tous deux hors de la monnaie, avec la même date d’échéance et un nombre de contrats identiques.

Construction de la stratégie de ratio de rendement/risque (risk reversal)

Acheter 100 actions

Vendre 1 option d’achat en dehors de la monnaie

Acheter 1 option de vente en dehors de la monnaie

Concrètement, la stratégie Risk Reversal est l’équivalent d’une stratégie Call couvert hors de la monnaie avec l’achat d’un put supplémentaire de protection.

Le Risk Reversal est une bonne stratégie lorsque le trader d’options vend des Call couverts pour toucher des primes, mais souhaite se protéger d’une forte baisse inattendue du cours de l’actif sous-jacent.

Potentiel de bénéfices limités

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prix d’exercice du Short Call - Prix d'achat du sous-jacent + Prime nette reçue - Commissions versées

- Bénéfice maximal atteint lorsque le prix du sous-jacent >= Prix d’exercice du Short Call

Risque limité

La formule pour calculer la perte maximale est donnée ci-dessous :

- Bénéfice maximal = Prix d'achat du sous-jacent - Prix d’exercice du Long Put - Prime nette reçue + Commissions versées.

- Perte maximale survient lorsque le prix du sous-jacent <= Prix d'exercice du Long Put

Point de seuil de rentabilité

Le prix du sous-jacent pour lequel la stratégie Risk Reversal devient rentable peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d'achat du sous-jacent + Prime nette versée

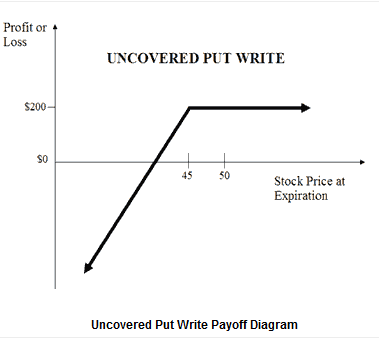

La vente d'options à découvert est une stratégie de trading d'options qui consiste à vendre des options de vente sans pour autant prendre une position short sur le sous-jacent respectif. Également connue comme « Naked Put Write » ou « Cash Secured Put », il s’agit d’une stratégie d’option optimiste qui est employée pour obtenir des bénéfices réguliers grâce à la perception continue de primes.

Construction d’une vente d’option à découvert

Vendre 1 option de vente à la monnaie

Bénéfices limités sans risque à la hausse

Les bénéfices liés à la vente de Puts (options de vente) sont limités aux primes touchées lors de la vente des options. De mois en mois, le vendeur à découvert de Puts émet des options légèrement hors de la monnaie, en recevant des primes tant que le prix de l’actif sous-jacent reste supérieur au prix d’exercice du put à l’échéance.

- Bénéfice maximal = Prime reçue - Commissions versées

- Bénéfice maximal atteint lorsque le prix du sous-jacent >= Prix d'exercice de l'option de vente à découvert

Des risques illimités avec peu de protection en cas de baisse du cours

Alors que la prime touchée peut amortir une légère baisse du cours de l’actif sous-jacent, les pertes liées à une chute particulièrement importante peuvent être énormes.

La formule pour calculer la perte est donnée ci-dessous :

- Perte maximale = illimitée

- Une perte survient lorsque le prix du sous-jacent < Prix d'exercice de l'option de vente à découvert - Prime reçue

- Perte = Prix d'exercice de l'option de vente à découvert - Prix du sous-jacent - Prime reçue + Commissions versées

Point de seuil de rentabilité

Le cours de l’action pour laquelle le seuil de rentabilité est atteint pour une vente à découvert de Put, peut être calculé en suivant la formule :

- Point de seuil de rentabilité = Prix d'exercice de la vente à découvert (short put) + Prime versée

Le Short Straddle ou la vente de Straddle à découvert est une stratégie d’option neutre qui implique la vente simultanée d’une option de vente et d’une option d’achat de la même action sous-jacente, avec des prix d’exercice et des dates d’échéance identiques.

Les Short Straddles correspondent à des stratégies de trading d’options à bénéfice limité/risque illimité qui sont utilisées lorsque le trader d’options pense que le titre sous-jacent sera peu volatil dans le futur proche.

Construction d’un Short Straddle

Vendre 1 option d’achat à la monnaie

Vendre 1 option de vente à la monnaie

Bénéfices limités

Pour un Short Straddle, le bénéfice maximal est atteint lorsque l’action sous-jacente arrivant à échéance est négociée au prix d’exercice des options vendues. À ce prix, les deux options arrivent à échéance sans aucune valeur et le trader d’options conserve la totalité du crédit initial reçu comme bénéfice.

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prime nette reçue

- Bénéfice maximal atteint lorsque le prix du sous-jacent = Prix d’exercice du Short Call/Put

Risque illimité

Des pertes conséquentes peuvent être encourues lorsque le prix sous-jacent effectue un fort mouvement, haussier ou baissier, avant l’arrivée à échéance. Dans ce cas, les options arrivent à échéance largement dans la monnaie et seront exécutées.

La formule pour calculer la perte est donnée ci-dessous :

- Perte maximale = illimitée

- La perte survient lorsque le prix du sous-jacent > Prix d’exercice du Short Call + Prime nette reçue ou Prix du sous-jacent < Prix d’exercice du Short Put - Prime reçue.

Points de seuil de rentabilité

Il y a deux seuils de rentabilité pour une position Short Straddle. Ces seuils de rentabilité peuvent être calculés en suivant les formules suivantes :

- Point de seuil de rentabilité supérieur = Prix d’exercice du Short Call + Prime nette versée

- Point de seuil de rentabilité inférieur = Prix d'exercice de la vente à découvert (short put) + Prime nette versée

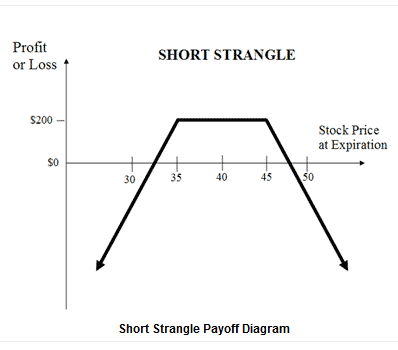

La stratégie d'option Short Strangle correspond à une stratégie de trading d’options à bénéfice limité/risque illimité qui est utilisée lorsque le trader d’options pense que l’action sous-jacente sera peu volatile dans le futur proche.

Construction d’un Short Strangle

Vendre 1 option d’achat en dehors de la monnaie

Vendre 1 option de vente en dehors de la monnaie

Bénéfices limités

Pour un Short Strangle, le bénéfice maximal est atteint lorsque l’action sous-jacente arrivant à échéance est négociée entre les prix d’exercice des options vendues. À ce prix, les deux options arrivent à échéance sans aucune valeur et le trader d’options conserve la totalité du crédit initial reçu comme bénéfice.

La formule pour calculer le bénéfice maximal est donnée ci-dessous :

- Bénéfice maximal = Prime nette reçue

- Bénéfice maximal réalisé lorsque le prix du sous-jacent se situe entre le prix d’exercice de l'option d'achat à découvert et le prix d’exercice de l'option de vente à découvert.

Risque illimité

Des pertes conséquentes peuvent être encourues lorsque le prix de l'action sous-jacente connaît une forte hausse ou une baisse à l'échéance.

La formule pour calculer la perte est donnée ci-dessous :

- Perte maximale = illimitée

- La perte survient lorsque le prix du sous-jacent > Prix d’exercice du Short Call + Prime nette reçue ou Prix du sous-jacent < Prix d’exercice du Short Put - Prime nette reçue.

- Perte = Prix du sous-jacent - Prix d’exercice du Short Call - Prime nette reçue ou Prix d’exercice du Short Put - Prix du sous-jacent - Prime nette reçue.

Points de seuil de rentabilité

Il y a deux seuils de rentabilité pour une position Short Strangle. Ces seuils de rentabilité peuvent être calculés en suivant les formules suivantes :

- Point de seuil de rentabilité supérieur = Prix d’exercice du Short Call + Prime nette versée

- Point de seuil de rentabilité inférieur = Prix d'exercice de la vente à découvert (short put) + Prime nette versée