Global Market Quick Take: Asia – August 6, 2024

APAC Research

Key points:

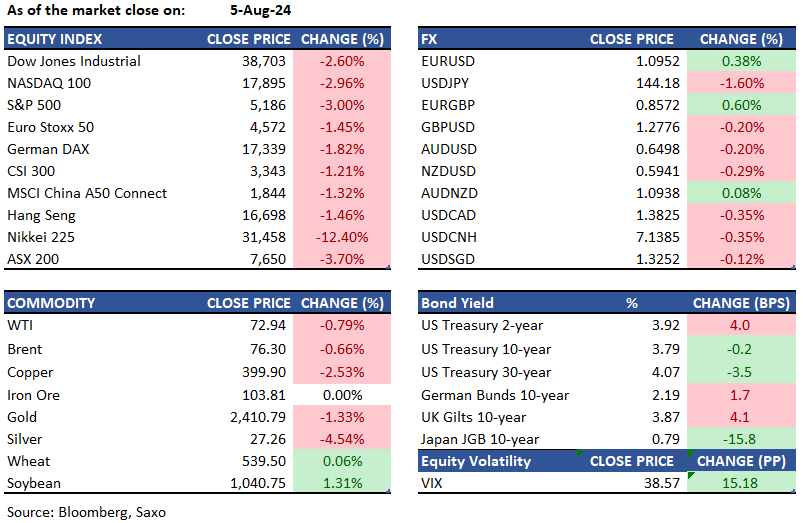

- Equities: Japan's market dropped 12.4%, worst since 1987

- FX: Yen weakness returns as market sell-off shows signs of cooling

- Commodities: Commodities fell amid recession fears; oil, copper, gold, silver dropped

- Fixed income: Treasury yield reverses to rise

- Economic data: RBA announcement

-----------------------------------------------------------------

The Saxo Quick Take is a short, distilled opinion on financial markets with references to key news and events.

Disclaimer: Past performance does not indicate future performance.

In the news:

- US stock futures rise after recession fears spark bruising losses (Investing)

- Fed policymakers signal rate cuts ahead, but not recession (Investing)

- Japan's June real wages rise for first time in nearly two years (Investing)

- Morning Bid: Taking stock of Japan's historic market crash (Yahoo)

- Palantir Stock Jumps on Strong Earnings. CEO Sees ‘Unprecedented Opportunity. (Barrons)

Macro:

- US ISM services PMI rose back into the expansionary territory at 51.4, above the expected 51.0, and the prior 48.8. Within the report, business activity jumped to 54.5 (exp. 51.5, prev. 49.6), while employment and prices paid lifted to 51.1 (prev. 46.1) and 57.0 (prev. 56.3), respectively. The print highlighted that the economic progress remains in the US remains mixed and eased fears of a recession.

- Japan’s wages for June reflected the strong outcome of the shunto wage negotiations with labor cash earnings up 4.5% YoY vs. 2.0% prior and 2.4% expected. Real cash earnings also turned positive for the first time in 27 months to come in at +1.1% YoY. This will be welcome news for the BOJ that was under the radar for raising rates last week and causing market havoc.

- RBA preview: Last week's softer-than-expected inflation report has eliminated the prospect of a rate hike from the Reserve Bank of Australia (RBA). The OIS curve is now factoring in a November rate cut from the RBA. However, given a strong labor market, the RBA is still expected to go for a hawkish hold at today’s meeting but may signal flexibility given the market events of the last few days after the BOJ hiked rates last week but the FOMC decided to delay its rate cuts to September.

Macro events: RBA Announcement, EIA Short-term Energy Outlook, EZ Retail Sales (Jun), New Zealand Jobs (Q2)

Earnings: Uber, SMCI, Rivian, Airbnb, Cat, Reddit

Equities: US stocks faced a severe sell-off on Monday as recession fears intensified. Partly contributing to the volatility was a sharp drop in Japan’s stock market, which fell 12.4% yesterday, the worst since Black Monday in 1987. S&P 500 dropped 3%, while the Dow Jones plummeted by 1,033 points. The Nasdaq 100 fell 2.96%, extending its decline after steep losses on Friday. Wall Street's fear gauge, the CBOE Volatility Index, surged to its highest level of 65 since October 2020. Nvidia’s shares fell 7.1% after dropping as much as 15%, while other major tech stocks also saw significant declines, including Microsoft (-3.3%), Apple (-5%), Amazon (-4.4%), Meta (-2.5%), and Alphabet (-4.5%). Meanwhile, Palantir Technologies surged 12% in extended trading on strong quarterly results and a guidance upgrade.

Fixed income: Treasury 10-year yields increased to 3.8% after dipping to 3.67%, bolstered by a stronger-than-expected July ISM services report. The 2- and 10-year US Treasury yield curve briefly turned positive before falling back to -13bps. US overnight indexed swaps are pricing in nearly 50bps of rate cuts for the September decision and over 100bps by year-end. Japan will auction 10-year government bonds amid a global debt rally that has significantly lowered yields following last week's Bank of Japan rate hike. The Ministry of Finance will sell ¥2.6 trillion ($18 billion) of notes maturing in June 2034 at 12:35 p.m. On Monday, the 10-year yield fell by 20.5 basis points, marking the largest drop since 1999, despite the BOJ's second rate hike of the year on Wednesday. Australian sovereign bonds opened higher after a bank-holiday break, ahead of the Reserve Bank's policy rate decision and Statement on Monetary Policy. Out of 32 forecasters, 31 expect the central bank to hold the rate steady at 4.35%, with one predicting a hike.

Commodities: Commodities, including oil, natural gas, metals, and agricultural products, experienced a sell-off alongside global equities due to fears of a U.S. recession impacting demand. In volatile trading, crude oil dropped 0.8% to $72.94 per barrel, with a high of $74.46 and a low of $71.67. Copper prices fell over 3% to a 4.5-month low due to weakening demand in China. Gold decreased by 1.33% to $2,410 per ounce, and silver plunged 4.54% to $27.26 per ounce, marking its lowest level in three months.

FX: The US dollar was slightly lower at the start of the week as market drawdowns escalated and called for the Federal Reserve to cut rates. However, some calm was seen returning early on Tuesday as the Japanese yen weakened again after sharp gains of 4.6% since July 30 on the back of Bank of Japan’s hawkish pivot. This helped the activity currencies to recover, and the Australian dollar led the gains. The Reserve Bank of Australia’s meeting will be key today, especially if a hawkish hold come together with market calm sustaining that could be a potential positive for activity currencies in general. The euro touched a key level of 1.10 against the US dollar and geopolitical developments remain on the radar. For more on our FX view, go to the Weekly FX Chartbook.

For all macro, earnings, and dividend events check Saxo’s calendar.

For a global look at markets – go to Inspiration.