Margininformationen

Neu führen wir ein Modell aus Anfangs- und Erhaltungsmargin für CFDs und Devisen ein, um einen Puffer zwischen Ihrer Kapazität Positionen zu eröffnen und dem Margin-Stop-Out-Level herzustellen. Das bedeutet, dass Sie nun zwei Marginanforderungen beachten müssen.

- Anfangsmargin: ein Margin-Check bei Order-Platzierung vor dem Handel, d. h. bei der Eröffnung einer neuen Position muss auf dem Konto eine ausreichende Margindeckung vorhanden sein, um die Anfangsmarginanforderungen für das gesamte Margin-Portfolio zu erfüllen.

- Erhaltungsmargin: ein fortwährender Margin-Check, d. h. eine ständige Überwachung, ob ausreichend Sicherheiten für den Marginhandel zur Verfügung stehen, um alle offenen Positionen halten zu können. Die Erhaltungsmargin wird verwendet, um die Margin-Auslastung zu berechnen. Sobald Sie die Erhaltungsmargin nicht mehr erfüllen, wird ein automatischer Margin-Stop-Out ausgelöst.

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

Devisen sind ein Hebelprodukt, d. h., dass sie einem Trader die Möglichkeit bieten, grosse Mengen von Kapital mit sehr wenig Geld zu kontrollieren; je höher der Hebel desto höher das Risiko.

Die Marginanforderungen können sich je nach Währungspaar unterscheiden und je nach der zugrunde liegenden Liquidität und Volatilität des Währungspaars ändern. Aus diesem Grund erfordern die liquidesten (die grossen) Währungspaare in den meisten Fällen eine niedrigere Marginanforderung.

Die Saxo Bank bietet die Möglichkeit der gestaffelten Margin-Methode. Mit diesem Mechanismus können politische und wirtschaftliche Ereignisse verwaltet werden, mit denen der Markt volatiler werden und sich schneller ändern kann.

Klicken Sie hier, wenn Sie weitere Informationen zu dieser Methode erfahren möchten.

Eine vollständige Liste der Margin-Anforderungen nach Währungspaar kann im Bereich Margin- und Handelsanforderungen angezeigt werden. Sie ist zudem in den SaxoTrader-Plattformen unter dem Punkt ‹Handelsbedingungen› zu finden.

Marginanforderungen können ohne vorherige Ankündigung geändert werden. Saxo Bank behält sich das Recht vor, die Marginanforderungen für grössere Positionen zu erhöhen, ebenso wie für Kunden-Portfolios, die als hochriskant eingestuft werden.

Falls die für die Beibehaltung einer offenen Devisen-Position erforderliche Margin die auf dem Konto verfügbaren Mittel übersteigt, riskieren Sie ein Stop-Out. Sie werden im Falle eines Margin Call informiert und müssen den Umfang der offenen Positionen reduzieren und/oder mehr Mittel (Sicherheitenmargin) in das Konto einzahlen. Falls Sie nichts unternehmen, kann Saxo alle oder einen Teil der offenen Position schliessen, um dass Engagement auf ein annehmbares Niveau zu senken.

Das Modell aus Anfangs- und Erhaltungsmargin für CFDs und Devisen ist dafür konzipiert, einen Puffer zwischen Ihrer Kapazität, Positionen zu eröffnen, und dem Margin-Stop-Out-Level herzustellen. Das bedeutet, dass Sie zwei Marginanforderungen beachten müssen.

- Anfangsmargin: ein Margin-Check bei Order-Platzierung vor dem Handel, d. h. bei der Eröffnung einer neuen Position muss auf dem Konto eine ausreichende Margindeckung vorhanden sein, um die Anfangsmarginanforderungen für das gesamte Margin-Portfolio zu erfüllen.

- Erhaltungsmargin: ein fortwährender Margin-Check, d. h. eine ständige Überwachung, ob ausreichend Sicherheiten für den Marginhandel zur Verfügung stehen, um alle offenen Positionen halten zu können. Die Erhaltungsmargin wird verwendet, um die Margin-Auslastung zu berechnen. Sobald Sie die Erhaltungsmargin nicht mehr erfüllen, wird ein automatischer Margin-Stop-Out ausgelöst.

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

Die Marginanforderung bei Devisenoptionen wird pro Währungspaar und Fälligkeitsdatum berechnet, angepasst an das System vom Devisen-Kassa-Handel. Für jedes Währungspaar gibt es eine Obergrenze der Marginanforderung, die der höchst möglichen Positionsgrösse übergreifend über Devisenoptionen sowie Devisen-Spot- und -Terminpositionen entspricht, multipliziert mit der aktuellen Spot-Marginanforderung. Bei dieser Berechnung wird ausserdem das potenzielle Verrechnen zwischen Devisenoptionen und Devisen-Spot- und -Terminpositionen berücksichtigt.

Bei Strategien mit begrenztem Risiko, z. B. einem Short-Call-Spread, wird die Marginanforderung auf ein Portfolio mit Devisenoptionen als maximaler künftiger Verlust berechnet.

Bei Strategien mit unbegrenzten Risiken, z. B. Naked-Short-Optionen, wird die Marginanforderung als nomineller Betrag multipliziert mit der geltenden Spot-Marginanforderung berechnet.

Gestaffelte Marginsätze kommen dann bei der Berechnung von Devisenoptionsmargin zur Anwendung, wenn sich die Marginanforderung eines Kunden an der aktuellen Devisen-Spot-Marginanforderung orientiert, und nicht am maximalen künftigen Verlust. Die aktuellen Devisen-Spot-Marginabstufungen beruhen auf Nennbeträgen in USD. Je höher der Nennbetrag, desto höher ist potenziell die Marginanforderung. Die gestaffelte Marginanforderung wird pro Währungspaar berechnet. Bei der Berechnung der Devisenoptionsmargin entspricht die geltende Spot-Marginanforderung für jedes Währungspaar dem gestaffelten oder gemischten Marginsatz, der anhand des höchsten potenziellen Nominalrisikos für die Devisenoptionen sowie Devisen-Spot- und -Terminpositionen bestimmt wird.

Beispiel 1: Short-Call-Spread oder begrenzte Risikostrategie

Sie verkaufen einen Call-Spread auf 10 Mio. USDCAD zu Ausübungspreisen von 1,41 und 1,42.

Der aktuelle Spot-Kurs liegt bei 1,40.

Die Marginanforderung entspricht dem maximalen künftigen Verlust von 71‘429 USD (10 Mio. x (1,42 – 1,41) = 100‘000 CAD/USD bei 1,40).

Beispiel 2: Unbegrenztes Abwärtsrisiko

Sie verkaufen eine Put-Option über 10 Mio. USDCAD. Sie verfügen über ein unbegrenztes Abwärtsrisiko. Die Marginanforderung wird daher als Nominalbetrag multipliziert mit der aktuellen Spot-Marginanforderung berechnet.

Der aktuelle Spot-Marginsatz wird anhand des höchsten potenziellen Nominalrisikos berechnet, also 10 Mio. USD.

Somit entspricht der aktuelle Spot-Kurs dem gemischten Marginsatz von 2,2% ((1% x 3 Mio. USD + 2% x 2 Mio. USD + 3% x 5 Mio. USD)/10 Mio).

Die Marginanforderung beträgt somit 220‘000 USD (2,2% x 10 Mio. USD).

Das Modell aus Anfangs- und Erhaltungsmargin für CFDs und Devisen ist dafür konzipiert, einen Puffer zwischen Ihrer Kapazität, Positionen zu eröffnen, und dem Margin-Stop-Out-Level herzustellen. Das bedeutet, dass Sie zwei Marginanforderungen beachten müssen.

- Anfangsmargin: ein Margin-Check bei Order-Platzierung vor dem Handel, d. h. bei der Eröffnung einer neuen Position muss auf dem Konto eine ausreichende Margindeckung vorhanden sein, um die Anfangsmarginanforderungen für das gesamte Margin-Portfolio zu erfüllen.

- Erhaltungsmargin: ein fortwährender Margin-Check, d. h. eine ständige Überwachung, ob ausreichend Sicherheiten für den Marginhandel zur Verfügung stehen, um alle offenen Positionen halten zu können. Die Erhaltungsmargin wird verwendet, um die Margin-Auslastung zu berechnen. Sobald Sie die Erhaltungsmargin nicht mehr erfüllen, wird ein automatischer Margin-Stop-Out ausgelöst.

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

Die Marginanforderungen können sich je nach Instrument unterscheiden und sind abhängig von dem Engagement in dem jeweiligen Instrument. Die Marginanforderungen können aufsichtsrechtlichen Bestimmungen unterliegen und sich je nach der zugrunde liegenden Liquidität und Volatilität des Instruments ändern. Aus diesem Grund erfordern die liquidesten Instrumente in den meisten Fällen eine niedrigere Marginanforderung.

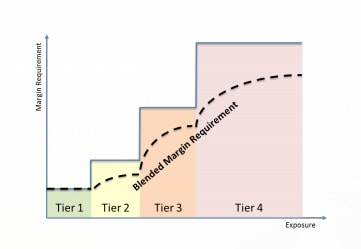

Saxo bietet eine gestaffelte Margin-Methode um besser auf politische und wirtschaftliche Ereignisse vorbereitet zu sein, die Volatilitäts- und Preisausschläge verursachen. Mit einer gestaffelten Margin steigt die durchschnittliche Marginanforderung (‹gemischte Marginanforderung›) mit der Positionsgrösse. Gleichzeitig fällt eine geringer Marginanforderung an, wenn die Position kleiner ist. Dieses Konzept ist nachfolgend veranschaulicht:

Die verschiedenen Engagement-Levels (oder ‹Tiers›) werden als absolute Zahlen in US-Dollar (USD) in allen Instrumenten dargestellt. Jedes Instrument hat bei jeder Stufe eine bestimmte Marginanforderung.

Wir weisen darauf hin, dass die Marginanforderungen ohne vorherige Ankündigung geändert werden können. Saxo behält sich das Recht vor, die Marginanforderungen für grössere Positionen zu erhöhen, ebenso wie für Kunden-Portfolios, die als hochriskant eingestuft werden.

Die Anfangsmarge und die Erhaltungsmarge sollen Sie vor ungünstigen Marktbedingungen schützen, indem sie einen Puffer zwischen Ihrer Handelskapazität und dem Margin-Schlussniveau bilden.

- Anfangsmarge (Initial Margin): eine Vorhandelsmargenprüfung bei der Auftragserteilung, d.h. beim Öffnen einer neuen Position muss ausreichend Margensicherheit auf dem Konto verfügbar sein, um die Anfangsmargenanforderung für das gesamte Margin-Portfolio zu erfüllen.

- Erhaltungsmarge (Maintenance Margin): eine kontinuierliche Margenkontrolle, d. h. der Mindestbetrag an Bargeld oder genehmigten Margensicherheiten, der auf dem Konto gehalten werden muss, um eine offene Position zu halten. Die Erhaltungsmarge wird zur Berechnung der Margenauslastung herangezogen, und sobald Sie die Erhaltungsmarge nicht mehr einhalten, erfolgt ein Close-out.

Die Anfangsmarge und Erhaltungsmarge eines Einzelaktien-CFDs basiert auf dem Aktienrating. Saxo definiert 6 verschiedene Aktienratings. Dieses Rating ergibt sich aus der Marktkapitalisierung, der Liquidität und der Volatilität des Basiswerts.

| Saxo Rating | Anfangsmarge | Erhaltungsmarge |

|---|---|---|

| 1 | 6% | 5% |

| 2 | 11% | 10% |

| 3 | 17.5% | 15% |

| 4 | 30% | 25% |

| 5 | 50% | 45% |

| 6 | 110% | 100% |

Um das Rating und den Beleihungswert zu finden, suchen Sie in unserer Plattformvorschau nach einem bestimmten Instrument und öffnen dessen Produktübersicht. Wählen Sie die Info-Schaltfläche (i) oben rechts und gehen Sie dann auf die Registerkarte Instrument.

Margins von Index-CFDs (normale Marktbedingungen)

| Index-Tracker | Anfangsmargin | Erhaltungsmargin | |

|---|---|---|---|

| US 30 Wall Street | 1.50% | 1.00% | |

| US 500 | 1.50% | 1.00% | |

| US Tech 100 NAS | 1.50% | 1.00% |

| Denmark 25 | 4.00% | 3.50% | |

| EU Stocks 50 | 1.50% | 1.00% | |

| France 40 | 4.00% | 3.50% | |

| Germany 40 | 1.50% | 1.00% | |

| Germany Mid-Cap 50 | 4.00% | 3.50% | |

| Germany Tech 30 | 4.00% | 3.50% | |

| Netherlands 25 | 4.00% | 3.50% | |

| Norway 25 | 5.00% | 4.50% | |

| Spain 35 | 4.00% | 3.50% | |

| Sweden 30 | 4.00% | 3.50% | |

| Switzerland 20 | 4.00% | 3.50% |

| Australia 200 | 1.50% | 1.00% | |

| Hongkong | 5.00% | 4.50% |

Kontraktdetails Index-CFDs (auslaufend)

| Index-Tracker | Anfangsmargin | Erhaltungsmargin | |

|---|---|---|---|

| China 50 | 10% | 9% | |

| UK 100 | 3.00% | 2.50% | |

| UK Mid 250 | 6.00% | 5.00% | |

| Singapur | 10% | 9% | |

| Taiwan | 10% | 9% | |

| US2000 | 8.00% | 7.50% | |

| Japan 225 | 5.00% | 4.50% | |

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

| Bezeichnung des Instruments | Symbol | Anfangsmargin | Erhaltungsmargin |

|---|---|---|---|

METALLE | |||

| Gold | GOLD | 5% | 2.5% |

| Silber | SILBER | 10% | 5% |

| Platin | PLATIN | 10% | 5% |

| Palladium | PALLADIUM | 10% | 9% |

| US Kupfer | KUPFER US | 8% | 7.5% |

ENERGIE | |||

| US Crude (Rohöl) | ÖL US | 12.5% | 10% |

| UK Crude (Rohöl) | ÖL UK | 12.5% | 10% |

| Heizöl | HEIZÖL | 12.5% | 10% |

| Gasoline US (Benzin) | GASOLINE US | 12.5% | 10% |

| Gas Öl | GAS ÖL UK | 12.5% | 10% |

| US Erdgas | ERDGAS | 17.5% | 15% |

| CO2-Emissionen | EMISSIONEN | 10% | 5% |

LANDWIRTSCHAFT | |||

| Mais | MAIS | 8% | 7.5% |

| Weizen | WEIZEN | 8% | 7.5% |

| Sojabohnen | SOJABOHNEN | 8% | 7.5% |

AGRARROHSTOFFE | |||

| NY Zucker Nr. 11 | ZUCKER NY | 10% | 5% |

| NY Kaffee | KAFFEE | 10% | 5% |

| NY Kakao | KAKAO | 16.5% | 15% |

FLEISCH | |||

| Lebendvieh | LEBENDVIEH | 10% | 5% |

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

| Produkt/Instrument | Anfangsmargin | Erhaltungsmargin |

|---|---|---|

| Deutsche 5-Jährige-Bobl-Futures | 2.5% | 2.0% |

| Deutsche 2-Jährige-Schatz-Future | 1.5% | 1.0% |

| Deutsche 10-Jährige-Bundesanleihen | 4% | 3.5% |

| Französische 10-Jährige-OAT | 5% | 4.5% |

| Italienische 10-Jährige-BTP | 5% | 4.5% |

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

Das Modell aus Anfangs- und Erhaltungsmargin für CFDs und Devisen ist dafür konzipiert, einen Puffer zwischen Ihrer Kapazität, Positionen zu eröffnen, und dem Margin-Stop-Out-Level herzustellen. Das bedeutet, dass Sie zwei Marginanforderungen beachten müssen.

- Anfangsmargin: ein Margin-Check bei Order-Platzierung vor dem Handel, d. h. bei der Eröffnung einer neuen Position muss auf dem Konto eine ausreichende Margindeckung vorhanden sein, um die Anfangsmarginanforderungen für das gesamte Margin-Portfolio zu erfüllen.

- Erhaltungsmargin: ein fortwährender Margin-Check, d. h. eine ständige Überwachung, ob ausreichend Sicherheiten für den Marginhandel zur Verfügung stehen, um alle offenen Positionen halten zu können. Die Erhaltungsmargin wird verwendet, um die Margin-Auslastung zu berechnen. Sobald Sie die Erhaltungsmargin nicht mehr erfüllen, wird ein automatischer Margin-Stop-Out ausgelöst.

Hier erfahren Sie mehr über die Anfangs- und Erhaltungsmargin.

Um das Rating und den Beleihungswert zu finden, suchen Sie in unserer Plattformvorschau nach einem bestimmten Instrument und öffnen dessen Produktübersicht. Wählen Sie die Info-Schaltfläche (i) oben rechts und gehen Sie dann auf die Registerkarte Instrument.

Firmenname verwendet zwei Kundenmarginprofile im Zusammenhang mit dem Handel notierter Optionen1:

- Basisprofil: Der Kunde kann notierte Optionen kaufen (halten)

- Erweitertes Profil: Der Kunde kann notierte Optionen kaufen (halten) und verkaufen (schreiben). Der Kunde erhält Marginvorteile beim Handel mit einer Optionsstrategie und/oder einem Portfolio notierter Produkte, also einer Kombination aus notierten Optionen und/oder zugrunde liegenden Instrumenten.

Standardmässig wird für den Kunden das Basisprofil eingerichtet, sodass das Verkaufen (Schreiben) notierter Optionen nicht möglich ist. Damit der Kunde notierte Optionen verkaufen kann, muss er folgende Voraussetzungen zur Aktivierung des erweiterten Profils erfüllen.

- Der Kontowert des Kunden muss mindestens 5‘000 USD oder den entsprechenden Wert in einer anderen Währung betragen.

- Der Kunde muss die mit dem Leerverkauf von Optionen (Schreiben) verbundenen Risiken schriftlich bestätigen.

| Strategie | Anfangs- und Unterhaltungsmargin |

|---|---|

Long Straddle | Keine |

| Out-of-the-money Naked Calls | AktienoptionenCall-Preis + Maximum ((X% * zugrunde liegender Kurs) – OTM-Betrag), (Y% * zugrunde liegender Kurs)) OTM-Betrag im Falle einer Call-Option entspricht: Max (0, Options-Ausübungspreis – zugrunde liegender Kurs) Beispiel: Short-Position 1 DTE Jan 14 12,50 Call bei 0,08 Zugrunde liegender Kurs bei 12,30

|

| Ungedeckter Put-Write | AktienoptionenPut-Preis + Maximum ((X% * zugrunde liegender Kurs) – OTM-Betrag), (Y% * Ausübungspreis)) Beispiel: Short-Position 1 DTE Jan 14 12 Put bei 0,06 Zugrunde liegender Kurs bei 12,30

|

| Bull Call Spread | Maximum ((Ausübungspreis Long Call – Ausübungspreis Short Call), 0) Beispiel: Long-Position DTE Jan 14 12,5 Call bei 0,10 und Short-Position DTE Jan 14 13,5 Call bei 0,02

|

Bull Put Spread | (Ausübungspreis Short Put – Ausübungspreis Long Put) – (Short-Verkaufspreis – Long-Verkaufspreis) Beispiel: Short-Position DTE Jan 14 Put 12 Put bei 0,08 und Long-Position DTE Jan 14 11 Put bei 0,02

|

Short Straddle | Wenn Anfangsmargin Short Put > Anfangs-Short Call, dann |

Short-Optionspositionen bei Optionen im amerikanischen Stil können mit Long-Optionspositionen oder Deckungspositionen in dem lieferbaren Basiswert kombiniert werden, um die hohe Risikoexposition auszugleichen. Als solche können Sicherheitsleistungen reduziert oder sogar aufgehoben werden. Wir werden Marginreduktionen für die folgenden Positionskombinationen bereitstellen:

- Covered Call

- Call/Put Spread

- Short Straddle

Covered Call

Eine Short-Call-Position kann mit einer Long-Position in der zugrunde liegenden Aktie ausgeglichen werden.

Call/Put Spread

Bei einer Spread-Position kann eine Long-Optionsposition eine Short-Optionsposition einer Option der gleichen Art und des gleichen lieferbaren Basiswerts abdecken. Wenn die Long-Option verglichen mit der Short-Option tiefer im Geld ist (Debit Spread), wird der Wert der Long-Option bis zum Wert der Short-Option zur Abdeckung verwendet, ohne dass eine zusätzliche Margin erforderlich wird.

Wenn die Shortseite verglichen mit der Longseite tiefer im Geld ist (Credit Spread), wird der volle Wert der Long-Option zur Abdeckung verwendet, plus einer zusätzlichen Margin, entsprechend der Ausübungspreisdifferenz.

Hinweis: Um aus einer Spread-Position heraus zu handeln, empfiehlt es sich, zuerst die Shortseite, und erst dann die Longseite zu schliessen, um die hohe Sicherheitsleistung der Naked-Short-Optionsposition zu vermeiden. Da jedoch die Spread-Margin-Reservierung nicht ausreichend sein könnte für den zur Abdeckung benötigten Geldbetrag, um die Short-Optionsposition zurückzukaufen, kann ein Kunde sich in einer Zwangsposition finden, aus der heraus er nicht ohne die Bereitstellung zusätzlicher Mittel handeln kann.

Short Straddle/Strangle

Für Short Straddle/Strangle gelten andere Regeln als für Covered und Spread, da die Seiten des Short Straddle sich nicht gegenseitig abdecken können. Ein Short Straddle/Strangle verbindet einen Short Call mit einem Short Put. Da die Exposition von Short Call und Short Put in Bezug auf die Marktrichtung gegenteilig ist, ist nur die zusätzliche Margin der Seite mit der höchsten Sicherheitsleistung erforderlich.

Wenn die Callseite der Strangle Position zugewiesen wird, muss der Kunde die zugrunde liegende Aktie liefern. Umgekehrt gilt, wenn der Put zugewiesen wird, muss der Kunde die Lieferung der zugrunde liegende Aktie annehmen. Die Long-Aktie kann mit der verbleibenden Callseite des ursprünglichen Strangle kombiniert werden, was zu einem Covered Call führt.

Für bestimmte Instrumente, einschliesslich Aktienoptionen, wird eine Sicherheitsleistung verlangt, um potenzielle Verluste aus dem Halten einer Position in dem Instrument zu decken. Aktienoptionen werden als vollständige Premium-Optionen behandelt.

Vollständiges Premium-Beispiel:

Wenn ein Kunde eine Long-Position in einer vollständigen Premium-Option eröffnet, wird die entsprechende Prämie vom Barguthaben des Kunden abgebucht. Die offene Long-Optionsposition kann nur für Marginhandel genutzt werden, sofern dies gemäss den Margin-Reduktionsregelungen erlaubt ist.

Im folgenden Beispiel kauft ein Kunde einen Apple Inc. DEC 2013 530 Call bei 25 USD (Apple Inc.-Aktie handelt bei 529,85 USD). Eine Option entspricht 100 Anteilen, Kauf-/Verkaufskommissionen von 6,00 USD pro Lot und Börsengebühr von 0,30 USD. Bei einem Bargeldbestand von 10‘000,00 USD wird in seiner Kontoübersicht Folgendes angezeigt:

| Zusammenfassung Bargeld und Positionen | ||

|---|---|---|

| Wert der Position | 1 * 25 * 100 Anteile = | 2‘500,00 USD |

| Nicht realisierter Gewinn/Verlust | -- | |

| Schliessungskosten | - 1* (6 USD + 0,30 USD) = | - 6,30 USD |

| Nicht realisierter Wert der Positionen | 2‘493,70 USD | |

| Bargeldbestand | 10‘000,00 USD | |

| Nicht gebuchte Transaktionen | - (2‘500 USD + 6,30 USD) = | - 2‘506,30 USD |

| Kontowert | 9‘987,40 USD | |

| Nicht als Sicherheit zum Marginhandel verfügbar | - 1 * 25 * 100 Anteile = | - 2‘500,00 USD |

| Für Marginanforderung verwendet | -- | |

| Verfügbar für Marginhandel | 7‘487,40 USD | |

Im Falle einer vollständigen Premium-Option werden die nicht gebuchten Transaktionen in der Übernachtverarbeitung dem Bargeldbestand des Kunden gutgeschrieben. Am nächsten Tag, wenn der Optionsmarkt auf 41 USD (Kassa bei 556,50) gestiegen ist, wird in der Kontoübersicht Folgendes angezeigt:

| Zusammenfassung Bargeld und Positionen | ||

|---|---|---|

| Wert der Position | 1 * 41 * 100 Anteile = | 4‘100.00 USD |

| Nicht realisierter Gewinn/Verlust | -- | |

| Schliessungskosten | - 1 * (6 USD + 0,30 USD) = | - 6,30 USD |

| Nicht realisierter Wert der Positionen | 4‘093,70 USD | |

| Bargeldbestand | 7‘493,70 USD | |

| Nicht gebuchte Transaktionen | -- | |

| Kontowert | 11‘587,40 USD | |

| Nicht als Sicherheit zum Marginhandel verfügbar | - 1 * 41 * 100 Anteile = | - 4‘100,00 USD |

| Für Marginanforderung verwendet | -- | |

| Verfügbar für Marginhandel | 7‘487,40 USD | |

Wert der Position: Erhöht aufgrund des höheren Optionspreises.

Nicht realisierter Wert der Positionen: Erhöht aufgrund des höheren Optionspreises.

Bargeldbestand: Reduziert um den Preis der Option. ‹Nicht gebuchte Transaktionen› belaufen sich nun auf Null.

Kontowert: Erhöht aufgrund des höheren Optionspreises.

Nicht als Sicherheit zum Marginhandel verfügbar : Erhöht aufgrund des neuen Wertes der Position.

Short-Option-Margin

Eine Short-Position in einer Kaufoption setzt den Inhaber dieser Position einer Übertragung aus, um die zugrunde liegenden Erlöse zu erzielen, wenn ein anderer Marktteilnehmer, der eine Long-Position hält, sein Optionsrecht ausübt. Die Verluste bei einer Short-Option können erheblich sein, wenn sich der Markt gegen die Position bewegt. Wir werden daher eine Premium-Margin erheben, um sicherzustellen, dass ein ausreichender Kontowert zur Verfügung steht, um die Short-Position zu schliessen, sowie eine zusätzliche Margin, um Übernachtverschiebungen des zugrunde liegenden Werts zu decken. Die Sicherheitsleistungen werden in Echtzeit auf Änderungen der Marktwerte überwacht. Ein Stop-Out kann ausgelöst werden, wenn die gesamte Sicherheitsleistung für alle Margin-Positionen das Margin-Call-Profil des Kunden überschreitet.

Die allgemeine Formel zur Berechnung der Sicherheitsleistung für Short-Optionen lautet:

- Short-Option-Margin = Premium-Margin + zusätzliche Margin

Die Premium-Margin stellt sicher, dass die Short-Position in einer Kaufoption zu aktuellen Marktpreisen geschlossen werden kann und entspricht dem aktuellen Briefkurs, zu dem die Option während der Handelszeiten erworben werden kann. Die zusätzliche Margin dient zur Deckung von Kursänderungen des Basiswerts über Nacht, wenn die Optionsposition aufgrund begrenzter Handelszeiten nicht geschlossen werden kann.

Aktienoptionen

Bei Optionen auf Aktien entspricht die zusätzliche Margin einem Prozentsatz des zugrunde liegenden Referenzwerts abzüglich eines Abschlags für den Betrag, für den die Option ‹aus dem Geld› (OTM) ist.

- Zusätzlicher Margin Call = Max (X% * zugrunde liegender Kassakurs) – OTM-Betrag, Y% * zugrunde liegender Kassakurs)

- Zusätzlicher Margin Put = Max (X% * zugrunde liegender Kassakurs) – OTM-Betrag, Y% * Ausübungspreis)

Die Margin-Prozentsätze werden von Saxo Bank Schweiz festgelegt und können Änderungen unterliegen. Die tatsächlichen Werte können je nach Optionsvertrag variieren und sind in den Margin-Profilen konfigurierbar. Kunden können die anwendbaren Werte in den Handelsbedingungen des Vertrages einsehen.

Der OTM-Betrag für Call-Optionen beträgt:

- Max (0, Optionsausübungspreis – zugrunde liegender Kassakurs)

Der OTM-Betrag für Verkaufsoptionen beträgt:

- Max (0, zugrunde liegender Kassakurs – Optionsausübungspreis)

Um den Währungsbetrag zu ermitteln, müssen die erworbenen Werte mit der Handelseinheit (100 Anteile) multipliziert werden.

Beispiel:Nehmen wir an, dass FORM auf Apple-Aktien eine Margin X von 15% und eine Margin Y von 10% angewendet hat.

Ein Kunde leerverkauft einen Apple DEC 2013 535 Call bei 1,90 USD (Apple-Aktie bei 523,74 USD). Der Zahlenwert der Option ist 100 Anteile. Der OTM-Betrag beträgt 11,26 Aktienpunkte (535 – 523,74), was zu einer zusätzlichen Margin von 67,30 Aktienpunkten (6‘730 USD) führt. In der Kontoübersicht wird die Premium-Margin vom Wert der Position abgezogen:

| Zusammenfassung Bargeld und Positionen | ||

|---|---|---|

| Wert der Position | - 1 * 1,90 USD * 100 Anteile = | - 190,00 USD |

| Nicht realisierter Gewinn/Verlust | -- | |

| Schliessungskosten | - (6 + 0,30 USD) = | - 6,30 USD |

| Nicht realisierter Wert der Positionen | - 196,30 USD | |

| Bargeldbestand | 10‘000,00 USD | |

| Nicht gebuchte Transaktionen | 190 USD - (6 USD + 0,30 USD) = | 183,70 USD |

| Kontowert | 9‘987,40 USD | |

| Nicht als Sicherheit zum Marginhandel verfügbar | -- | |

| Für Marginanforderung verwendet | - 100 Anteile * ((0,15 USD * 523,74) – 11,26) | - 6‘730,00 USD |

| Verfügbar für Marginhandel | 3‘257,40 USD | |

Der Verkäufer einer Option (Schreiber) ist verpflichtet, das zugrunde liegende Instrument auf Aufforderung des Käufers zum spezifizierten Preis an den Käufer der Option (Inhaber) zu verkaufen (im Falle eines Calls) bzw. es vom Käufer zu kaufen (im Falle eines Puts).

Eine Short-Position in einer Kaufoption kann erhebliche Verluste verursachen, wenn sich der Markt gegen die Position bewegt. Saxo berechnet einen Aufschlag, um sicherzustellen, dass das Kundenkonto über ausreichende Mittel verfügt, um die Short-Position in einer Kaufoption zu schliessen, sowie eine zusätzliche Margin für Übernacht-Kursänderungen beim Wert des zugrunde liegenden Instruments.

Die allgemeine Formel für die Short-Option-Sicherheitsleistung lautet: Short-Option-Margin = Premium-Margin + Zusatzmargin.

Die Marginanforderung wird in Echtzeit überwacht. Wenn die Verluste des Kunden die Marginauslastung überschreiten, kann ein automatischer Margin-Close-Out erfolgen. Das heisst, Saxo versucht, alle oder einen Teil der offenen Positionen unverzüglich zu beenden, zu stornieren oder zu schliessen.

Margin-Trading birgt ein hohes Risiko, das zu erheblichen Verlusten führen kann, die über die auf dem Kundenkonto gehaltenen Barmittel und/oder anerkannten Sicherheiten hinausgehen.

Margin-Trading ist nicht für jedermann geeignet. Vergewissern Sie sich, dass Sie die dabei auftretenden Risiken vollständig überblicken, und holen Sie ggf. unabhängigen Rat ein.

Prozentsätze der verwendbaren Sicherheiten für Marginhandel

Firmenname erlaubt es, dass ein bestimmter Prozentsatz der Anlage in bestimmte Aktien und ETFs als Sicherheit für Margenhandelsaktivitäten verwendet werden kann. Der Besicherungswert einer Aktien- oder ETF-Position hängt vom Rating der einzelnen Aktien oder ETFs ab – siehe Umrechnungstabelle unten.

| Rating | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Beleihungswert der Position | 75% | 50% | 50% | 25% | 0% | 0% |

Beispiel: 75 % des Wertes einer Position in einer Aktie oder einem ETF mit Rating1 kann als Sicherheit (anstelle von Bargeld) für den Handel mit Margin-Produkten wie Devisen, CFDs, Futures und Optionen verwendet werden. Bitte beachten Sie, dass Firmenname sich das Recht vorbehält, die Verwendung von Aktien- oder ETF-Investitionen als Sicherheit für umfangreiche Positionen oder Aktienportfolios, die als sehr risikoreich angesehen werden, zu verringern oder aufzuheben.

Um das Rating und den Beleihungswert zu finden, suchen Sie in unserer Plattformvorschau nach einem bestimmten Instrument und öffnen dessen Produktübersicht. Wählen Sie die Info-Schaltfläche (i) oben rechts und gehen Sie dann auf die Registerkarte Instrument.

Saxo Bank Schweiz erlaubt Ihnen die Verwendung eines Anteils Ihrer Anlagen in bestimmten Anleihen als Sicherheit für Margin-Handelsaktivitäten.

Der Prozentsatz der Sicherheiten, die für den Margin-Handel verwendet werden können, hängt vom Rating der Anleihe ab, wie nachstehend aufgeführt:

| Definition des Rating* | Prozentsatz der Sicherheit |

|---|---|

| Höchste Kreditqualität (AAA) | 95% |

| Sehr hohe Kreditqualität (AA) | 90% |

| Hohe Kreditqualität (A) | 80% |

Beispiel: 80% des Marktwerts einer Anleihe-Position mit einem Rating A können als Sicherheit (anstelle von Bargeld) für den Handel von Margin-Produkten wie Devisen, CFDs oder Futures und Optionen verwendet werden.

Bitte beachten Sie, dass die Saxo Bank sich das Recht vorbehält, die Verwendung von Anleihe-Positionen als Sicherheit einzuschränken oder aufzuheben.

Zur weiteren Information oder bei Fragen zum Rating und zur Behandlung als Sicherheit einer bestimmten oder potenziellen Anleihe-Position schicken Sie bitte eine E-Mail an fixedincome@saxobank.com oder kontaktieren Sie Ihren Kundenbetreuer.

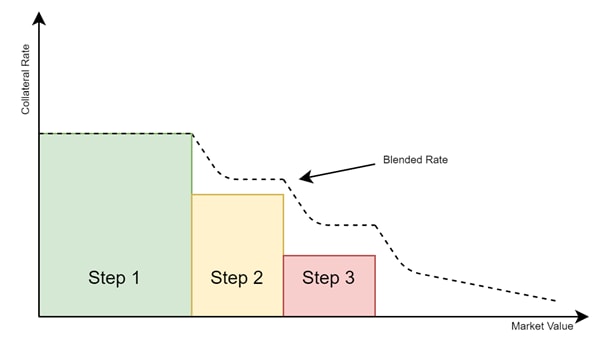

Die Besicherungssätze sind je nach Instrument unterschiedlich und hängen vom Marktwert der jeweiligen Instrumente ab. Die Besicherungsstufen können aufsichtsrechtlichen Höchstbeträgen unterliegen und sich je nach zugrunde liegender Liquidität und Volatilität des Instruments ändern. Aus diesem Grund bieten die liquidesten Instrumente in den meisten Fällen höhere Besicherungssätze.

Die Saxo bietet die Methodik der gestaffelten Sicherheiten als Mechanismus zur Steuerung von Gap- und Liquiditätsrisiken an. Bei gestaffelten Sicherheiten sinkt der durchschnittliche Besicherungssatz ("Blended Collateral Rate") wenn der Marktwert des Instruments steigt. Auch das Gegenteil ist der Fall: Wenn der Marktwert des Instruments sinkt, steigt der durchschnittliche Besicherungssatz. Dieses Konzept wird im Folgenden erläutert:

Die verschiedenen Marktwerte (oder Stufen) sind als absolute Anzahl von US-Dollar definiert. (USD) für alle Instrumente. Jedes Instrument hat einen bestimmten Besicherungssatz in jeder Stufe.

Bitte beachten Sie, dass der Besicherungssatz ohne vorherige Ankündigung geändert werden kann.

Die Saxo behält sich das Recht vor, den Besicherungssatz für Positionen von erheblicher Grösse, einschliesslich Kundenportfolios mit hohem Risiko, zu reduzieren.

Dieses System basiert auf den Sicherheitssätzen, bei denen allen Aktien sowohl eine Margenanforderung (für CFDs und Optionen) als auch ein Wert als Sicherheit zugewiesen wird.

Wenn die als Sicherheit verwendete Aktie dieselbe ist wie der Basiswert der gehebelten Position, wird ein zusätzlicher Abschlag vorgenommen. Der zusätzliche "Konzentrationsabschlag" entspricht der Margenanforderung der gehebelten Position.

Der Sicherheitenwert der zugrunde liegenden Aktie entspricht dem Sicherheitenwert der Aktie abzüglich der Margenanforderung der gehebelten Position.

Dadurch wird die Margenauslastung empfindlicher gegenüber Preisbewegungen der zugrunde liegenden Aktie. Der Konzentrationsabschlag wird eingeführt, um dem erhöhten Risiko Rechnung zu tragen, das entsteht, wenn die Exponierung auf einen einzigen Basiswert konzentriert ist und nicht diversifiziert wird.

Beispiel

Ein Kunde mit festen Margensätzen möchte 25.000 USD in CFDs eines Unternehmens investieren und besitzt bereits Aktien desselben Unternehmens im Wert von 10.000 USD. Da der Basiswert der CFD-Position mit der Aktie identisch ist, wird ein Konzentrationsabschlag vorgenommen. Wenn die Aktie des Unternehmens mit 1 bewertet ist, lautet die Berechnung der Margenauslastung:

| Portfolio, CFDs und Aktien im selben Basiswert | Wert (USD) |

| CFDs | 25,000 |

| Aktien | 10,000 |

| Margenanforderung, 10% | 2,500 |

| Sicherheitenabschlag, 25% der Anteile an der Gesellschaft | 2,500 |

| Konzentrationsabschlag = Margenanforderung für CFDs | 2,500 |

| Sicherheitenwert der Aktien nach dem Konzentrationsabschlag | 5,000 |

| Margenauslastung = Marginanforderung/Sicherheitswert der Aktie | 50% |

Wäre die der CFD-Position zugrunde liegende Aktie eine andere als die des Kunden, so würde eine Margenausnutzung von 33% gelten.