L'exceptionnalisme américain est-il en train de s'estomper ? Les signes d'avertissement que les investisseurs ne peuvent pas ignorer.

Charu Chanana

Responsable de la Stratégie Investissement

Points clés :

- Les moteurs de croissance des États-Unis s'affaiblissent : Les dépenses fiscales se resserrent, le boom de l'IA fait face à la concurrence de la Chine, et la Fed hésite à réduire agressivement les taux, ce qui pourrait ralentir l'élan économique américain.

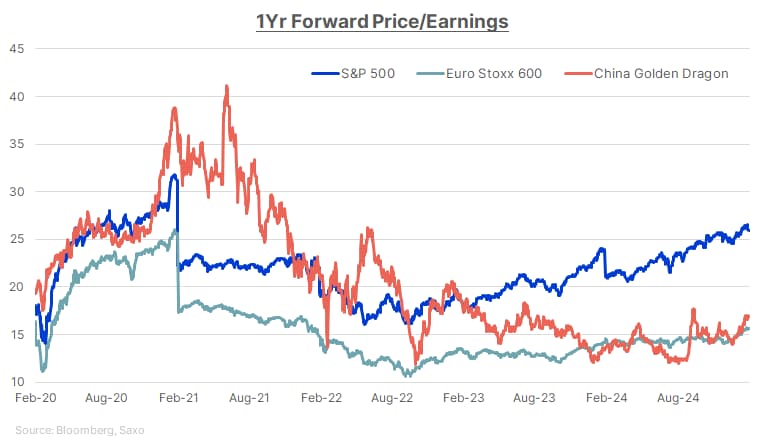

- Les valorisations des actions américaines semblent tendues : Le S&P 500 se négocie à un ratio C/B de 22x, bien plus élevé que l'Europe (15x) et la Chine (17x), poussant les investisseurs à se tourner vers des marchés internationaux moins chers avec un potentiel de croissance.

- Les marchés mondiaux gagnent en attrait : Les investisseurs diversifient leurs portefeuilles en dehors des États-Unis. L'Europe bénéficie de dépenses fiscales prévues et de réductions de taux, tandis que la Chine attire l'attention grâce à l'innovation en IA et aux mesures de relance gouvernementales.

Pendant des années, les États-Unis ont été le leader incontesté des marchés mondiaux, alimentés par des dépenses fiscales agressives, une domination technologique et un consommateur fort. Mais des fissures commencent à apparaître. Les investisseurs regardent de plus en plus à l'étranger alors que les préoccupations augmentent concernant les valorisations des actions américaines, la politique monétaire et l'incertitude économique.

- Les données économiques lancent un avertissement

Les données récentes suggèrent que l'économie américaine pourrait perdre de l'élan :

L'activité des entreprises rapportée par S&P Global vendredi était à son plus bas niveau depuis 17 mois, alors que les entreprises s'inquiètent des tarifs et des réductions des dépenses fédérales. C'était le dernier d'une série de sondages suggérant que les entreprises et les consommateurs étaient de plus en plus ébranlés par les politiques de l'administration Trump.

Le sentiment des consommateurs a chuté brusquement, l'indice de l'Université du Michigan atteignant son plus bas niveau depuis novembre 2023.

Les attentes d'inflation à long terme ont grimpé à 3,5 %, le plus haut niveau depuis 1995, suggérant que la Fed pourrait rester prudente quant à un assouplissement supplémentaire malgré les indicateurs d'activité commençant à signaler des perspectives faibles. Pendant ce temps, le géant de la distribution Walmart a mis en garde contre le comportement prudent des consommateurs, renforçant les préoccupations concernant un ralentissement des dépenses discrétionnaires.

- Dépenses fiscales : De turbochargées à réduites

Pendant une grande partie des dernières années, la croissance économique des États-Unis a été suralimentée par les dépenses gouvernementales. Qu'il s'agisse de mesures de relance pandémiques, de projets d'infrastructure ou d'incitations pour l'énergie verte et les semi-conducteurs, l'expansion fiscale a contribué à maintenir l'économie forte.

Maintenant, la tendance s'inverse. Avec le déficit budgétaire qui explose, Washington est sous pression pour réduire les dépenses. Les propositions de réduction des dépenses fédérales jusqu'à 2 trillions de dollars pourraient peser sur la croissance économique, avec des secteurs dépendant des contrats et subventions gouvernementaux, tels que la défense, la santé et l'énergie verte, ressentant la pression.

Et bien que des réductions d'impôts puissent aider les consommateurs, il n'est pas clair qu'elles compenseront entièrement la réduction des dépenses publiques. Le risque est qu'un soutien fiscal moindre pourrait ralentir la croissance du PIB et l'élan des bénéfices des entreprises.

- La Fed : Pas pressée de réduire les taux Malgré les espoirs du marché pour des réductions de taux agressives, la Réserve fédérale reste prudente. L'inflation est encore tenace, et les décideurs ne veulent pas risquer de réduire trop tôt, ravivant les pressions sur les prix.

Cela a des implications majeures :

Des taux plus élevés plus longtemps pourraient mettre la pression sur les actions technologiques à forte croissance et à haute valorisation, qui prospèrent dans des environnements à faible taux. Une consommation plus lente pourrait émerger alors que l'emprunt reste coûteux, affectant les secteurs du logement, de l'automobile et des dépenses discrétionnaires.

4. Grandes technologies : Le commerce de l'IA fait face à la concurrence Au cours des deux dernières années, l'enthousiasme pour l'IA a entraîné des gains massifs dans les actions technologiques américaines, envoyant le S&P 500 et le Nasdaq à des niveaux records. Mais le boom de l'IA pourrait-il se déplacer à l'étranger ?

La startup chinoise d'IA DeepSeek a attiré l'attention des investisseurs, signalant que la technologie américaine pourrait ne pas avoir le monopole de l'innovation en IA. Dans le même temps, les régulateurs européens examinent de plus près les géants technologiques américains, soulevant des préoccupations concernant des amendes, des restrictions et des perturbations potentielles des modèles commerciaux.

Si les investisseurs mondiaux commencent à remettre en question les valorisations extrêmes des "Magnificent Seven" (Apple, Microsoft, Nvidia, Amazon, Meta, Google, Tesla), ils pourraient se tourner vers des marchés moins chers. Et c'est exactement ce qui semble se produire.

- Valorisation des actions américaines : Trop chères ? Le marché américain a connu une hausse massive, mais cela l'a aussi rendu cher. Le S&P 500 se négocie maintenant à un ratio cours/bénéfice (C/B) de 22x, bien au-dessus de sa moyenne historique de 16x. En revanche :

Le Stoxx 600 européen se négocie à seulement 15x les bénéfices, le rendant nettement moins cher. L'indice Golden Dragon de la Chine (qui suit les entreprises chinoises cotées aux États-Unis) a un ratio C/B de 17x, toujours inférieur à celui du S&P 500. L'écart de valorisation entraîne des flux d'argent. Les investisseurs recherchent de plus en plus des opportunités sur les marchés internationaux où les actions ont stagné ces dernières années mais semblent maintenant relativement attrayantes.

- Europe et Chine : Où va l'argent

Avec le marché américain qui semble tendu, les investisseurs diversifient.

Voici ce qui motive l'intérêt international :

Europe : Valorisation, dépenses fiscales et réductions de taux Les actions restent relativement bon marché, offrant une meilleure valeur que les actions américaines.

La Banque centrale européenne (BCE) devrait être plus agressive dans l'assouplissement que la Fed, ce qui pourrait soutenir la croissance économique. Un potentiel cessez-le-feu en Ukraine pourrait améliorer le sentiment, en particulier pour les entreprises européennes de défense et d'énergie.

Les élections du 23 février en Allemagne ont abouti à ce que le bloc d'opposition CDU/CSU obtienne environ 29 % des voix, et ils devraient pouvoir trouver des partenaires pour former une coalition. Cela offrirait probablement à l'Allemagne, la plus grande économie de la zone euro, la possibilité d'abandonner son conservatisme fiscal et d'augmenter les dépenses dans des secteurs clés tels que la défense, les infrastructures et la reconstruction de l'Ukraine.

Chine : IA et soutien politique Le gouvernement chinois intensifie les mesures de relance pour stimuler la croissance. L'émergence de l'IA de DeepSeek a attiré l'attention des investisseurs, suggérant que la Chine est toujours un acteur dans la course à l'IA. Le modèle open-source de DeepSeek ouvre la voie à une monétisation plus rapide de l'IA par les entreprises chinoises. Les valorisations sont encore attrayantes, et le marché est dans les premières étapes d'un rebond après un marasme de plusieurs années. Conclusion L'exceptionnalisme américain n'est pas mort, mais il fait face à de sérieux défis.

Avec le ralentissement des dépenses fiscales, le leadership technologique remis en question, des valorisations boursières élevées et des signaux économiques prudents, les investisseurs regardent ailleurs. L'Europe et la Chine émergent comme des alternatives viables, bénéficiant de valorisations plus basses, de changements de politique et d'une nouvelle vague d'optimisme.

Pour les investisseurs, la leçon clé est la diversification. Rester trop concentré sur les actions américaines pourrait être plus risqué que par le passé. Il est peut-être temps de regarder au-delà des États-Unis et d'explorer des opportunités mondiales.

Actualité des marchés en temps réel

Clause de non-responsabilité