口座開設は無料。オンラインで簡単にお申し込みいただけます。

最短3分で入力完了!

チーフ・インベストメント・ストラテジスト

サマリー: 米ドルは市場のベースライン予想がソフトランディングであるため、下落トレンドが続いている。季節性とピークレートが下支えしているため、弱気なドル像が維持される可能性はあるが、動きは伸び悩んでおり、月末のフロー、OPEC会議の結果、または今週の中国経済データが試練に直面している。当社の顧客は一般的にNZDUSDとクロスのロングサイドにポジションを置いているため、明日のRBNZ(ニュージーランド準備銀行)会合はNZDが上昇を拡大するための鍵となるだろう。ゴールドラリーが勢いを増す中、XAUUSDが当社FX取引量でトップに浮上した。

※本レポート内日本語は、ご参考情報として原文(英語)を機械翻訳したものです。

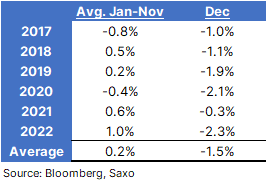

今週、米ドルは下落幅を拡大し、DXY指数は月間累計で3%以上下落した。市場では、FRBの利上げサイクルは終了したが、今のところ景気後退はないとの見方が続いている。このソフトランディング期待は、市場を米ドルの微笑みの中心へと押しやり、経済は熱すぎず冷たすぎず、市場参加者がリスク資産に集まるにつれて米ドルは下落する。季節性もまた、年末に向けてドルの下落要因となっている。下の表は、過去6年間、12月にドルが平均1.5%下落していることを示している。

データの面から見ると、今週はFRBが好んで使用するインフレ指標であり、ディスインフレのレトリックを再確認し続けるであろうPCEデータが焦点となる。コンセンサスでは、10月PCEは前回の前月比0.4%から0.1%に減速すると予想されている。コアについても、PCEは前月比0.2%、前年同月比3.5%と、FRBの年末目標である3.7%を下回ると予想されている。アップサイド・サプライズのハードルは高いため、これは広くドルにとってマイナスであり続けるだろう。実際の数字が予想を下回った場合、ハト派的なリプライシングのリスクは残り、DXY指数は103以下の重要なサポートを試す可能性がある。

FRBのベージュブックは景気減速を強調するだろうが、来年に向けてより積極的な利下げを示唆するような内容はないだろう。しかし、ドルが反転するには4つの要因に注意する必要がある:

これは、年末に向けて米ドル下落の余地が残っていることを示唆しているが、リスクがないわけではない。全体として、ドルは当面レンジ相場が続き、米国経済の下振れが鮮明になるか、明らかにハト派的なFRBのコメントが出るまで続くだろう。103のサポートに注目し、これを割れると102.50の61.8%フィボ・リトレースメントが露出する可能性がある。

現在のリスクオン環境では、プロシクリカル通貨が強い。NZドル相場は今週、200DMAと心理的な0.61の壁を上抜けして上昇したが、RBNZの金利決定が明日に控えているため、上昇の勢いは弱まっている。

ニュージーランド第2四半期消費者物価指数(CPI)は5.5%と、NZ中銀の目標レンジである1~3%を大幅に上回っているが、インフレ期待は緩和している。そのため、NZ中銀は政策金利を5.5%に据え置き、据え置きを続ける余地がある。しかし、NZドルを新たな取引レンジで上昇させるためには、中銀は追加利上げのオプション性を維持する必要がある。NZ中銀がハト派的な姿勢を維持した場合、NZドル相場は38.2%フィボ・リトレースメント・レベルの0.6018に向けて反転下落する可能性がある。また、ハト派的な結果となった場合、ブロックRBA総裁が今日タカ派的なトーンに終始したため、豪ドルNZドルも1.08に近づく可能性がある。

Saxoの日中取引(2023年11月27日)では、NZドル米ドルで1,000件を超える取引があり、56%がロングサイドだった。NZドル日本円は62%のロング、英ポンドNZドルは48%のロングだった。

出典: ブルームバーグ、 Saxo

当社のコモディティ戦略責任者、オーレ・ハンセンは、金と銀のサンタクロース・ラリーの可能性について話している。また、本日、機関投資家のお客様を対象に、金の原動力とその取引方法に関するウェビナーを開催した。その結果、月曜日に当社のプラットフォームで最も取引されたFX商品はスポット・ゴールドであることが判明した。FRBのピボットとドル安が今月の金上昇の主な原動力となり、貴金属は重要な2010ドルレベルをクリアして6ヶ月ぶりの高値まで上昇した。焦点は現在、2022年と2023年初頭に見られる高値である2070ドルにあり、次のカタリストは、ETFの保有量を押し上げる可能性のあるFRBの利下げ見通しの強さであろう。

Summary: Dollar continues to extend its downtrend as market’s baseline expectation remains a soft landing. While bearish dollar picture could remain intact as seasonality and peak rates underpin, but the move is looking stretched and faces tests from month-end flows, OPEC meeting outcome or China economic data this week. RBNZ meeting tomorrow will be key for NZD to extend its rally, as Saxo clients generally position on the long side in NZDUSD and crosses. XAUUSD has come up on top in Saxo’s intraday FX dashboard as Gold rally catches momentum.

The dollar extended its decline this week, with the DXY index now down over 3% month-to-date. Markets continue to expect the Fed rate hike cycle to have ended, but without a recession for now. This soft-landing expectation has pushed the markets towards the centre of the USD smile where economy is neither too hot not too cold, and the USD trades lower as market participants flock to riskier assets. Seasonality also adds downside to the dollar – going into the end of the year. The table below shows that dollar has fallen by an average of 1.5% in December over the last six years.

From a data perspective, focus this week is on PCE data, Fed’s preferred inflation gauge that will continue to reaffirm the disinflation rhetoric. Consensus is looking for October PCE to slow to 0.1% MoM from 0.4% previously. For core as well, PCE is expected to cool to 0.2% MoM or 3.5% YoY – that falls below the Fed’s year-end target of 3.7%. This should broadly continue to be dollar negative, as the bar for an upside surprise is large. If actual numbers come in below expectations, risks of dovish re-pricing remain and that could make DXY index test key support below 103.

Fed’s Beige Book will likely highlight the case for a slowing economy, but nothing too spark more aggressive rate cut pricing for next year. However, four factors need to be on watch for any reversal in dollar to happen:

This could suggest that the dollar downside remains for the end of the year, but not without risks. Overall, dollar will likely remain range-bound for now, until sharper US economic downturn or clearly dovish Fed commentary comes out. Watch for support at 103, break of which could expose 61.8% fibo retracement at 102.50.

Procyclical currencies have been strong in the current risk-on environment. NZDUSD rallied above the 200DMA and the psychological 0.61 barrier this week, but the rally cooled today with the RBNZ rate decision coming due tomorrow.

New Zealand Q2 CPI at 5.5% remains well above RBNZ’s 1-3% target range but inflation expectation has eased. That gives room to RBNZ to continue to stay on hold, keeping policy rate unchanged at 5.5%. However, the Bank will need to maintain the optionality for further rate increase to push NZD higher in a new trading range. If RBNZ stays dovish, we could see NZDUSD reverse back lower towards the 38.2% fibo retracement level at 0.6018. A dovish outcome could also bring AUDNZD back closer to 1.08 after RBA Governor Bullock stuck a hawkish tone today.

Saxo’s intraday positioning for Monday (27/11) saw over a 1,000 trades in NZDUSD with 56% on the long side. NZDJPY saw a 62% long positioning while GBPNZD was 48% long.

Our commodity strategist Ole Hansen has been talking about the potential for a Santa rally in Gold and Silver. We also hosted a webinar today on the drivers of Gold and instruments to trade it for our institutional clients. Turns out, spot Gold was the highest traded FX instrument on the Saxo platform across offices on Monday. Fed pivot and a weaker dollar have been key drivers for the rally in Gold this month, and the precious metal has cleared key $2010 level to rise to six-month highs. Focus is now on $2,070, highs seen in 2022 and early 2023, and next catalyst will likely be a firmer outlook for Fed rate cuts which can boost ETF holdings.