口座開設は無料。オンラインで簡単にお申し込みいただけます。

最短3分で入力完了!

コモディティ戦略責任者(Saxo Group)

サマリー: 過去1週間、商品市場は一部で反落しました。特に、中国の預金準備率引き下げによる一時的な上昇が一服した産業金属と、ガザ地区での停戦協議報道で地政学的リスクプレミアムが低下したエネルギーが下落しました。

一方、貴金属は米国地方銀行の商業用不動産へのエクスポージャーに対する懸念から米国債利回りが急落したことで一時的に上昇しましたが、堅調な雇用統計を受けて利下げ時期見通しが後退したことで調整されました。

今週目立ったのは、供給見通しが厳しくなっていることからココアとウランが高値を更新したことでした。ココアは46年ぶりの高値、ウランは史上最高値を更新しました。

※本レポート内日本語は、ご参考情報として原文(英語)を機械翻訳したものです。

中国の預金準備率引き下げによる押し上げ効果が薄れたこと、ガザ地区での停戦協議が地政学的リスクプレミアムを低下させたことが起因し、エネルギー価格は下落しました 。一方、貴金属は、米国の地方銀行とその商業用不動産へのエクスポージャーに対する新たな懸念と、利下げに関する米国連邦準備制度理事会(FRB)のシグナルを受けて米国国債利回りが急落したことにより、反発しました。また1月雇用統計ではとりわけ新規雇用の大幅な増加と賃金の上昇を示し、非常に好調でした。

全体的に、エネルギー、金属、農産物など24の主要商品の先物を追跡するブルームバーグ・コモディティ・トータル・リターン・インデックス(BCOM)は、週間で約1.6%、年間で1%下落しました。BCOM指数に含まれる商品の中で、上位5位はココア、綿花、小麦で、下位5位は全てエネルギー関連でした。

過去1年間で最も好調なパフォーマンスを見せているソフトセクターは、4週連続の上昇となり、10年ぶりの高値を記録しました。その牽引役となったのはカカオで、価格は1トンあたり5000ドルを超え、1977年以来の高値を更新しました。世界最大産地であるコートジボワールとガーナからの供給不足が要因となって、過去1年間で価格は倍以上になりました。10月に始まった現行シーズンでは、乾季の影響によりコートジボワールの港への入荷量が前年比で約36%減少しており、次シーズンの収穫にも影響が出る可能性が高く、世界的な供給不足が続く見込みです。

今週最大の注目を集めたのはウラン価格です。世界最大手のカザトムプロムが、硫酸不足による生産制限を理由に2024年の生産予想を14.2%下方修正したことを受け、価格が急上昇しました。ウランは過去数年間低迷していましたが、近年はグリーンエネルギー転換の一環として原子力への注目が高まっており、価格が急回復しています。1年間でスポット価格は倍以上となり、16年ぶりの高値である1ポンドあたり100ドルを超えました。

需要が増加する中、生産者による生産計画の下方修正やウラン産出国をめぐる地政学的緊張などによる供給リスクが高まり、価格が急騰しています。また、投資家のための現物ウランを保有する投資商品の人気が高まっていることも、スポット価格や採掘企業、原子炉メーカー、燃料製造企業の株価を押し上げる要因となっています。

テクノロジー銘柄が集中するナスダック100は過去1年間で約35%上昇していますが、ウラン鉱業や原子力関連企業のバスケットを追跡する30億ドル規模のETF「Global X Uranium ETF」は同期間で約40%の上昇率を記録しています。現物ウランのみを保有する「Sprott Physical Uranium Trust」は過去1年間で93%上昇し、設立から数年で資産規模は62億ドルにまで成長しました。ロンドンを拠点とするYellow Cake Plcとともに、急速な成長がスポット市場の流動性をさらに低下させ、価格上昇に拍車をかけていると考えられます。

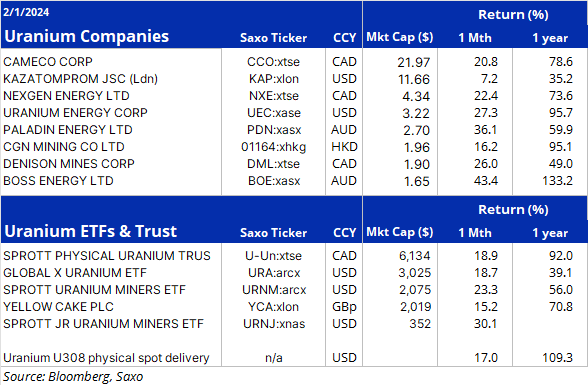

ウラン関連銘柄一覧

主要な原油先物価格は、ガザ停戦協議の報道による地政学的リスク緩和を受けて、最近の上昇をほぼ全て失いました。この下落は、75.50ドル(WTI)と80.50ドル(ブレント)のテクニカルブレイクに乗じて買っていたトレーダーが、価格が下落した後に調整を余儀なくされたため、売り圧力によってさらに強まりました。過去数ヶ月間、フーシ派反乱軍が紅海で船舶を攻撃し始めたことから、トレーダーは市場の多くの「ノイズ」に対処しており、中東からのニュースによって価格が変動する非常に乱高下な取引条件となっています

一方、ロンドンとニューヨークのディーゼル価格は、先月、紅海でのフーシ派の攻撃により欧州への輸送が迂回を余儀なくされ、運賃コストが高騰したため、強含していたものの、現在は下落しています。さらに、1月中旬の米国での寒波による需要急増と、最近のロシアのエネルギー施設に対するドローン攻撃も供給懸念を強めています。全体として、NYハーバーULSDとロンドンガソリンオイルの先物契約は年初来約10%の上昇を維持している一方で、WTIとブレントは4%未満の上昇となっています。.

中東で重大な供給混乱が発生しない限り、WTIは75ドル、ブレントは80ドルという範囲にとどまる可能性が高いとの見方を維持しています。世界最大の輸入国である中国を中心とした景気懸念、非OPEC+生産量の増加、OPEC+の減産(現在は第1四半期以降も延長される見込み)、地政学的リスクなど、市場の焦点が分散しているため、単独のトリガーでは市場のダイナミクスを変えるほどの力はありません。さらに、米国の利下げペース予想の変化に応じてリスク許容度も変動する可能性があります。短期的に、WTIは80ドル、ブレントは85ドルを前に強い抵抗に直面するでしょう。

出典:サクソバンク証券

貴金属は、2023年第4四半期に金が11.4%、銀が7.2%上昇した強含を受けて、2月も堅調なスタートを切りました。1月のわずかな下落は、主にドル高と、利下げのタイミング、ペース、規模に対する市場の慎重な見方によるものでした。しかし、今週は金は2067ドル付近の重要な抵抗線に向かって上昇しました。ドル安と、米地方銀行の商業用不動産損失への懸念が再浮上し、米債利回りが急落したことが背景にあります

最新の連邦準備制度理事会では、2024年の利下げについて不確かな見通しが示されました。パウエル議長は、インフレが2%の年央目標に向かっているという証拠がさらに必要であることを強調しました。この目標は、より短い期間で見ればすでに達成されていますが、依然として堅調な労働市場も考慮する必要があります。しかし、予想外の弱さとなった週間新規失業保険申請件数は、3月の利下げ期待を再燃させましたが、1月雇用統計で雇用創出と賃金の両方に強さが見られた後、完全に後退しました。米10年物国債利回りは一時的な下落を取り戻しましたが、1週間を通して4%前後と低水準にとどまり、ドルも週を通して変動はありませんでした。

ワールド・ゴールド・カウンシル(WGC)によると、2023年の金需要は過去最高の4,899トンに達し、店頭市場での堅調な需要に加え、中央銀行による継続的な買入がこれを支えました。中国人民銀行は一貫して積極的な買い手であり、中央銀行全体の購入の約4分の1を占めています。WGCは、2022年以降は純売却者であったETF投資家の需要が回復する可能性があることから、2024年も金需要は再び拡大すると予想しています。

金と銀は今年それぞれ2300ドルと28ドルに達すると予測し、強気な見通しを維持していますが、今後の米欧の利下げのタイミング、ペース、規模についてより明確な情報がない限り、短期的に停滞する可能性が高いです。最初の利下げが行われるまでは、市場は時に先走して利下げ期待を織り込み、その結果、価格が修正されるリスクが高まります。そのため、金と銀の短期的な方向は、今後発表される経済データとそのドル、利回り、そして利下げ期待への影響によって決まってくると考えられます。

Summary: The commodities sector gave back some of its recent strong gains this past week with losses being driven by industrial metals - as the boost from the recent cut in China’s reserve ratio faded - and energy, as talks of a ceasefire in Gaza deflated the geopolitical risk premium. Precious metals, meanwhile, received an initial boost from a sharp fall in US Treasury yields driven by fresh concerns over US regional banks and their exposure to commercial real estate, before pairing back gains following another strong US job report raising doubts about the timing of the first rate cut. Highflying commodities of the week were cocoa, hitting a 46 year high and uranium as the supply outlook for both continues to tighten.

Overall, the Bloomberg Commodity Total Return Index (BCOM), which tracks a basket of 24 major commodity futures spread across energy, metals and agricultural, trades down around 1.6% on the week and 1% on the year. Among those commodities that are included in the BCOM index, the top performers are cocoa, cotton and wheat, while the bottom five are all related to the energy sector.

The agriculture sector trades mixed with the grains sector showing continued signs of stabilizing, with the biggest short positions held by speculators across six grain and soy contracts since 2019 also providing some emerging support. The softs sector, by far the best performing sector during the last twelve months, traded higher for a fourth week, reaching a ten-year high in the process. The latest strength is supported by a parabolic rise in cocoa, surging above $5000 per ton for the first time since 1977. Cocoa prices have now more than doubled during the past year, driven by low supplies from Ivory Coast and Ghana, the world’s two biggest producers. The current season which began in October has so far, due to dry weather conditions, seen arrivals to ports in Ivory Coast trail last year by around 36%, with the latest bout of drought potentially hurting next season's bigger main crop, thereby keeping the world in a prolonged deficit.

The top performer this past week was spot uranium, which rose strongly after Kazatomprom, the world's top producer, cut their 2024 production guidance as expected by 14.2%, due to limited access to sulphuric acid which is used as the leaching agent to dissolve the uranium oxides from the ore, allowing for the recovery of uranium. During the past year, spot uranium has more than doubled to reach a 16-year high above $100 per pound as the sector goes through a strong revival following years in the doldrum. Nuclear power is seeing a growing global acceptance with major economies embracing nuclear energy as part of the green-energy transition.

With demand on the rise, prices have surged on supply risks, including lower production guidance from producers and geopolitical tensions affecting uranium-producing countries. In addition, the emergence of and growing popularity of investment vehicles holding physical uranium on behalf of investors, have also contributed to the current tightness, in the process supporting the spot price as well as a the stock market performance of mining companies, reactor builders and fuel makers.

While the focus in terms of delivering strong returns has been on the tech-heavy Nasdaq 100 and its 12-month gain of around 35%, the Global X Uranium ETF, a $3 billion market cap ETF that tracks a basket of companies involved in uranium mining and the production of nuclear components, has returned close to 40% during this time. The Sprott Physical Uranium Trust, which holds all its assets in physical uranium trades up 93% during the past year and since its inception a couple of years ago it has grown to become a $6.2 billion titan. Together with London-based Yellow Cake Plc, their rapid growth has probably been adding fuel to the rally by further tightening spot market availability.

Table highlighting some of the biggest and most popular investments in uranium

The major crude oil futures gave back most of their recent strong gains amid talks of a Gaza ceasefire reducing the geopolitical temperature. The fall was further strengthened by selling from wrong-footed traders who bought the recent technical break above $75.50 in WTI and $80.50 in Brent, only to be forced to adjust once prices broke back below. Overall, in the past few months, and since Houthi rebels began attacking ships in the Red Sea, traders have been dealing with a lot of ‘noise’ in the market resulting in very choppy trading conditions as prices continue to ebb and flow with the news from the Middle East.

Meanwhile, diesel prices in London and New York also traded lower after rallying strongly last month amid logistical challenges in the Red Sea where Houthi attacks have forced the redirection of shipments to Europe, forcing them onto longer voyage times, and hence higher freight costs. In addition, the mid-January US cold ‘bomb’ drove a demand spike while recent drone attacks on Russian energy facilities have also increased supply concerns. Overall, the Ny Harbor ULSD and London Gas Oil futures contracts both maintain a year-to-date gain around 10% while WTI and Brent trade higher by less than 4%.

We maintain the view that, unless a serious and very unlikely supply disruption occurs in the Middle East, both WTI and Brent will likely remain range bound around $75 in WTI and $80 in Brent with no single trigger being strong enough to change the dynamics of a market that has divided its focus between growth worries, especially in China, the world’s top importer, as well as rising non-OPEC+ production, OPEC+ cuts – now expected to be extended beyond the first quarter – and geopolitical risks. On top of this, we may see risk appetite ebb and flow in line with changes in the expected pace of US rate cuts. In the short-term, WTI will be facing strong resistance ahead of $80 and Brent ahead of $85.

The precious metals sector started February on a firm footing after spending most of January consolidating the strong gains seen during Q4 last year when gold rose 11.4% and silver 7.2%. The small losses seen in both metals last month was mostly driven by a stronger dollar and the market taking a raincheck on the timing, pace, and depth of incoming rate cuts. This past week, however, gold has risen towards key resistance around $2067, supported by a drop in the dollar and after US regional bank concerns resurfaced amid losses in commercial real estate helping drive US Treasury yields sharply lower.

The latest Federal Reserve meeting described an uncertain path toward rate cuts in 2024 after Fed Chair Powell emphasized the need for more evidence that inflation is heading toward its 2% year-over-year target – a level that has already been reached using shorter time horizons – while also taking the strong labor market into consideration. However, a weaker than expected weekly jobless claims helped reignite expectations for a March rate cut, before deflating completely following a very strong January US job report which showed strength in both job creation and wages. US 10-year US Treasury yields paired back an earlier slump but stayed lower on the week around 4% while the dollar was heading for an unchanged week.

According to the World Gold Council (WGC), total gold demand hit a record of 4,899 tons in 2023, supported by strong demand in the over-the-counter market, as well as from sustained central-bank buying – the People’s Bank of China has been a continually active buyer, accounting for close to one-quarter of all central bank purchases. The WGC expects gold demand to expand again in 2024 as the US Federal Reserve moves toward cutting interest rates, potentially lifting demand from ETF investors who have been net sellers since 2022.

While we maintain our bullish outlook for gold and silver, seeing them reach $2300 and $28 respectively this year, both precious metals are likely to remain stuck in the short-term until we get a better understanding about the timing, pace and depth of future US and EU rate cuts. Until the first cut is delivered, the market may at times run ahead of itself, in the process building up rate cut expectations to levels that leave prices vulnerable to a correction. With that in mind, the short-term direction of gold and silver will continue to be dictated by incoming economic data and their impact on the dollar, yields and not least rate cut expectations.

25 Jan 2024: Grains up on short covering; softs supported by tight supply

24 Jan 2024: Disruption risks drive specs into Brent; distorted EIA report up next

23 Jan 2024: Silver and copper in focus after recent declines

19 Jan 2024: Commodity weekly: Middle East, US rates, Bitcoin ETFs & Freight rates

17 Jan 2024: Natural gas focus switch from cold to milder weather ahead

16 Jan 2024: Data dependent precious metals continue their bumpy ride

12 Jan 2024: Commodity Weekly: Geopolitical risks lift crude and gold prices

9 Jan 2024: Q1 Outlook – Year of the metals

5 Jan 2024: Commodity weekly: Bumpy start to 2024

4 Jan 2024: What to watch in crude oil as 2024 gets underway

4 Jan 2024: Podcast: Crude oil and gold in focus as a new year begins

21 Dec 2023: Weather, rates and unrest paint muddy picture for commodities in 2023

19 Dec 2023: Crude and gas pop on Red Sea Disruption Risks

14 Dec 2023: Fed's dovish tilt adds fresh fuel to precious metals

13 Dec 2023: Video - Why gold may enjoy a Santa rally for the 7th year in a row

12 Dec 2023: Video - Investing in Uranium

1 Dec 2023: Commodity weekly: Tight supply risks boost copper; OPEC+ struggles to control crude

30 Nov 2023: Precious metals take top spot for a second month

23 Nov 2023: A nervous crude oil market awaits OPEC's next move

23 Nov 2023: Podcast: Will Santa deliver another golden gift

22 Nov 2023: Will gold and silver see another Santa rally?

17 Nov 2023: Commodity weekly: Crude overshoots; silver the comeback kid

Previous "Commitment of Traders" articles

22 Jan 2024: COT: Commodities short-selling on the rise amid China woes and Fed caution

15 Jan 2024: COT: Grains sector slump continues; Mideast risks lift crude demand

8 Jan 2024: COT: Weakest commodities conviction since 2015

18 Dec 2023:COT: Crude long hits 12-year low ahead of FOMC bounce

11 Dec 2023: COT: An under owned commodity sector raising risk of an upside surprise in 2024

4 Dec 2023: COT: Speculators add further fuel to gold rally

20 Nov 2023: COT: Crude selling slows, grains in demand

14 Nov 2023: COT: Crude long slumps; agriculture sector in demand